4月22日,如涵发布公告称,已完成私有化退市,公司即日起从纳斯达克退市。由于合并纳斯达克上市公司,如涵不再是一家上市公司,成为母公司的子公司。

根据合并协议,在合并生效当日,如涵控股的每一份在合并生效日之前发行流通的美国存托股份(相当于该公司的五份A类普通股),以及上述美国存托股份代表的期权基础股份,将被取消,同时每股美国存托股份可转换3.5美元现金(不计利息)。

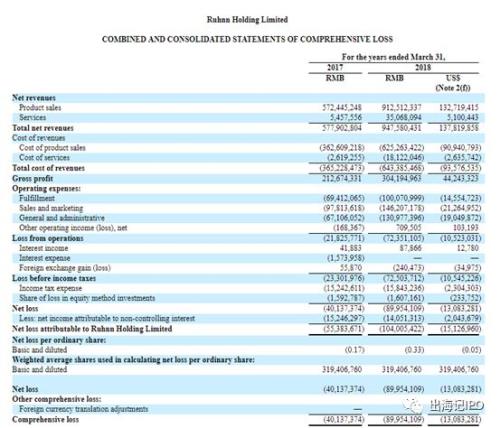

2019年4月3日,如涵控股正式在美国纳斯达克挂牌上市,成为网红KOL第一股。2019年4月3日,如涵控股在纳斯达克完成IPO,发行价为12.5美元纳斯达克上市公司,但开盘即破发,截至当日收盘跌37.2%,为7.78美元,市值6.49亿美元。如涵在最后一个交易日报收3.4美元/股,较上市首日开盘价缩水70.43%,折合人民币近50亿元。

11月24日如涵收盘价为3.08美元。 招股书显示,如涵的股权结构中,CEO冯敏持股27.51%;网红张大奕持股15%;董事兼总经理孙雷持股14.59%,董事沈超持股6.67%。

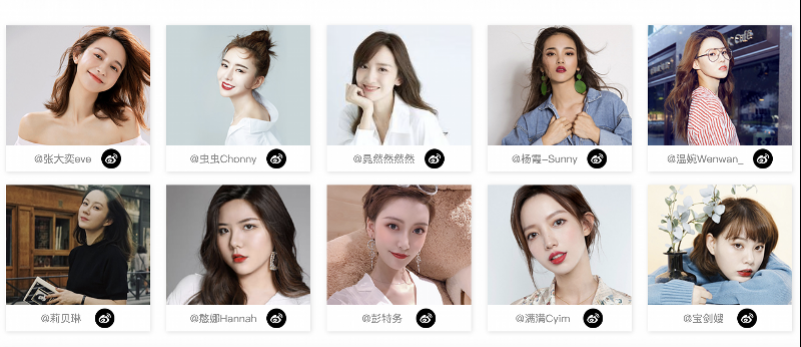

去年11月,如涵发布了2020年第三季度财报,本季度营收较上年同期下降9%至2.485亿元,毛利率由去年同期的44%下降至41%,归属于如涵的净亏损同比收窄38%,至人民币3120万元。截至9月,如涵签约KOL有180位,其中包括张大奕等顶流网红。

如涵签约的KOL

从如涵的财报来看,如涵正在减少自有产品销售收入,增加为第三方商家服务收入的比重。第三季度第三方商家服务收入营收同比增长84%至1.193亿元,自营业务的收入从去年同期的2.079亿元缩减38%至1.292亿元。自营业务主要受累于某头部网红名下网店的收入减少,“自2020年4月以来,遭遇负面舆论的某头部网红的网店产生的产品销售大幅下降。”

如涵官网显示,如涵是中国领先的KOL服务商,以平台和全服务两种模式运营。该公司的平台模式推广第三方网店销售的产品,并在KOL的社交平台为第三方商家提供广告服务;全服务模式整合了电子商务价值链的关键步骤,从产品设计和采购、网店运营到物流和售后服务。

采写:南都记者 汪陈晨

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088