企业在缴纳的税款当中,企业所得税是占比很大的税种企业所得税的税务筹划案例,正常的税率为25%,也就意味着一个居民企业当期的净利润如果为1000万,不存在纳税调整事项和递延所得税的情况下,应该交纳250万的企业所得税企业所得税的税务筹划案例,这毋庸置疑是很大一笔款项,企业也是十分心疼。有没有什么好办法在不违法的情况下能够减少减少企业所得税的金额呢?下面,会计实操小编就带着大家来分析一下企业所得税的税务筹划。

方案一:企业可以采用改变纳税人的身份来进行减少税负。因为针对居民企业缴纳企业所得税的税率为25%,但是部分非居民纳税人适用的增值税税率为10%。税率的降低意味着税额大幅度的减少。

例如甲公司如果依据中国的法律在中国境内成立,那么甲公司为居民纳税人,企业所得税税率为25%,若2019年全年的应纳税所得额为2000万元,那么甲公司2019年应该缴纳的企业所得税金额为500(2000×25%)万元。

但是如果甲公司选择依据外国法律成立并且实际管理机构不在中国境内,但是有来源于中国境内的所得,这时候甲公司为非居民纳税人且适用的增值税税率为10%,甲公司同样在2019年全年应纳税所得额为2000万时,应该缴纳的企业所得税金额为200(2000×10%)万元。这样同样年应纳税所得额为2000万的请款下,甲公司少交300(500-200)万元的企业所得税。

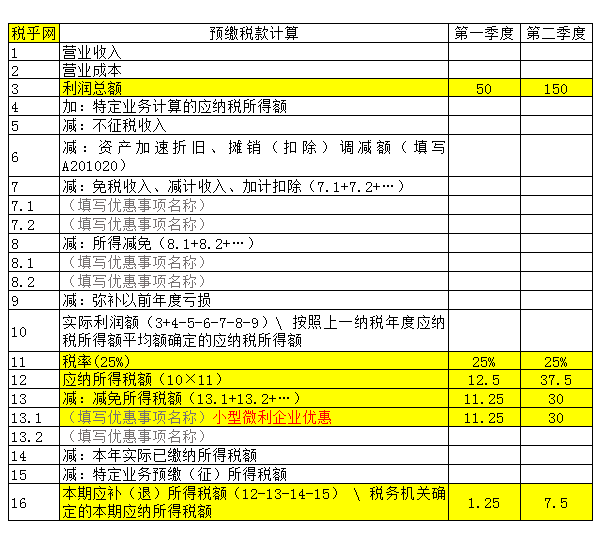

方案二:企业可以从一般纳税人转为小型微利企业来减少企业所得税的缴纳。小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元,从业人数不超过300人、资产总额不超过5000万元三个条件的企业。自2019年1月1日至2021年12月31日,对于小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

例如乙公司有两个独立的门市部,乙公司在2019年的年应纳税所得额为400万元且乙公司的从业人数为200人,总资产3000万元。若甲公司采用统一纳税,那么乙公司2019年应该缴纳的企业所得税为100(400×25%)万元。

但是若乙公司将两个门市部门分立成两个独立核算的企业A和企业B,年应纳税所得额分别为100万元和300万元。此时乙公司应该缴纳的企业所得税为30[100×25%×20%+(300-100)×50%×20%+100×25%×20%]万元。这样乙公司少缴纳企业所得税70(100-30)万元。

所以企业在符合法律规定的情况下是可以通过税务筹划减少相关税费的缴纳,你学会了吗?

以上就是中公会计实操小编给大家整理的关于案例分析企业所得税的税务筹划怎么做?相关问题解答。想要获取更多会计实务热点内容,欢迎大家私信小编加入2020年会计实操经验交流群,入群可咨询2020年会计实操培训相关。返回搜狐,查看更多

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088