问:本人与李四一起投资成立了一家公司,各自持股50%。双方经过协商,本人把20%的股份转让给李四。根据现行的个人所得税政策的规定股权转让税务筹划,个人转让股权所得是应该要按照财产转让所得来进行个人所得税的计算缴纳。那么,股东个人间的股权转让如何合理进行税务筹划?

答:

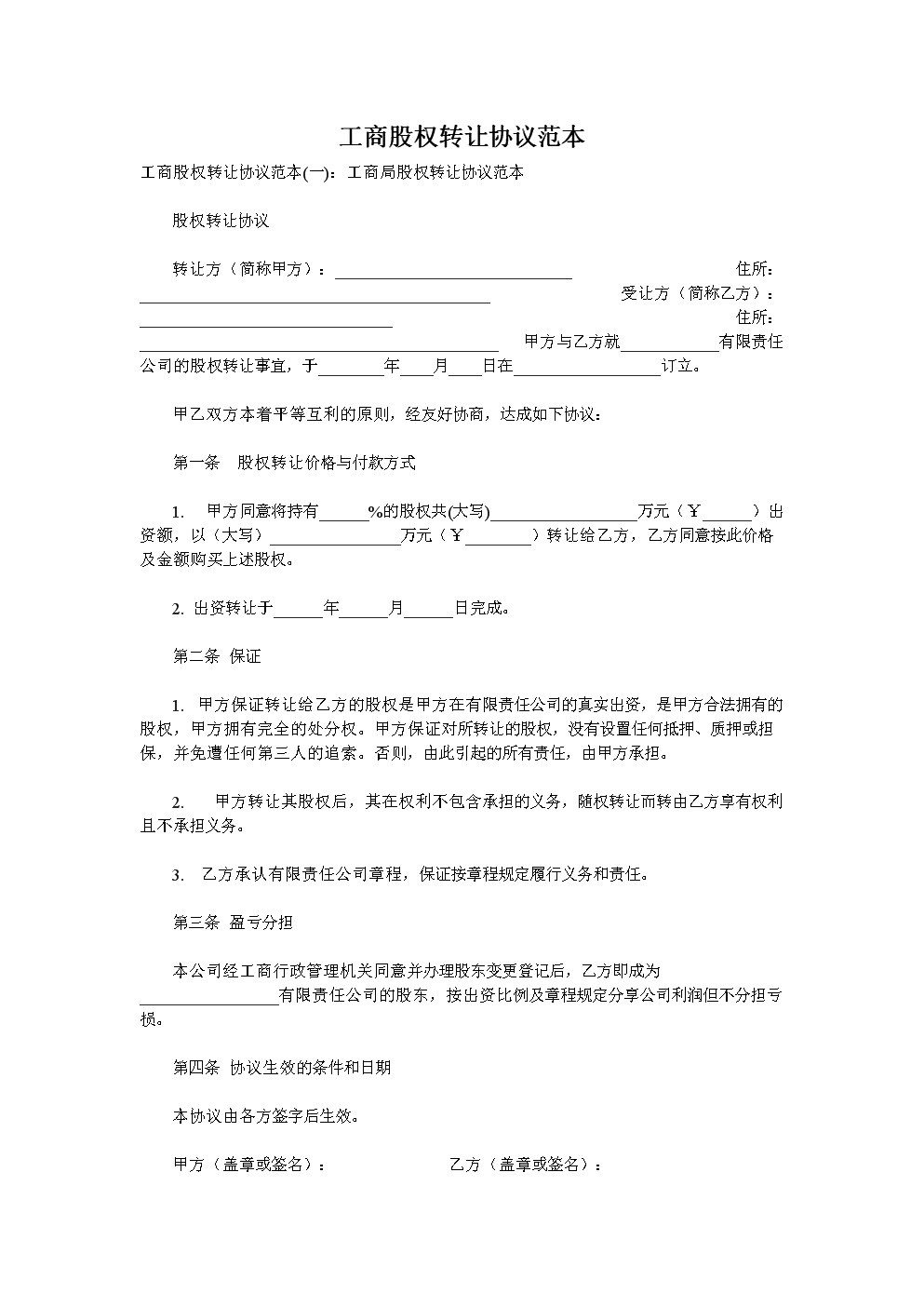

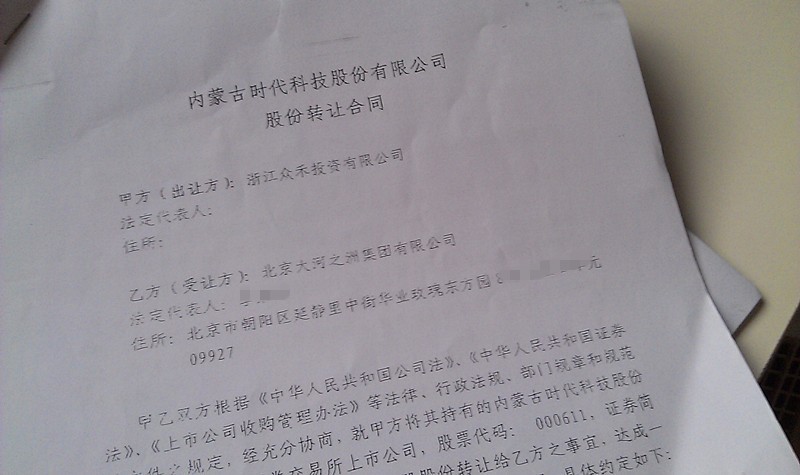

进行合理的税务筹划的时候,要提前了解相关的税务政策。根据相关的政策规定,个人进行股权所得的转让属于财产转让所得项目,用转让财产的收入额减去财产的原值和合理费用之后的余额,就是应纳税所得额,依照20%税率进行个人所得税的缴纳,按次进行征收。股权转让所得应缴个人所得税=(股权转让收入-取得股权所支付的金额-转让过程中所支付的相关合理费用)20%。自然人在进行股权转让时,要按照公平交易价格进行计算,还要确定计税的依据。

事实上,自然人股权转让是私下交易,交易双方想要规避个人所得税的话,一般是进行虚假转让合同签订。对此,根据相关的规定股权转让税务筹划,转让股权没有正当理由的,税务机关可根据每股的净资产或者个人股东所享有的一个股权比例所对应净资产份额,进行个人所得税的核定征收。

首先,进行股权转让和增资扩股的行为是不一样的:第一,股权的转让协议和增资协议合同,虽然当事人都有公司的原股东和出资人,但是在协议价金受领方面,股权转让的协议和增资协议当中的出资人资金的受让方根本不一样。在股权转让协议中的资金受领方是被转让股权公司的股东;增资协议中的标的公司才是资金受让方。第二,根据公司的注册资本前后的变化,在进行股权转让协议签订后,股权转让前后,公司的总注册资本仍是原数额。进行增资协议签订后,标的公司注册资本总额是会发生变化的。

根据相关规定,进行股权交易各方在进行股权转让协议的签订并且完成股权转让交易后,直到企业变更股权登记前,有纳税义务或者是代扣代缴义务的转让方或受让方,要到主管税务机关进行纳税(扣缴)申报的办理,要拿税务机关开具的一个股权转让所得缴纳个人所得税完税凭证或免税、不征税的证明,自己到工商行政管理部门进行股权变更登记手续的办理。股权交易各方签订了股权转让协议,却没有完成股权转让交易,企业在工商行政管理部门进行股权变更登记申请,要进行《个人股东变动情况报告表》的填写,还要在主管税务机关进行申报。

追加内容

本文作者可以追加内容哦 !

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088