华为公司税筹案例分析一、全球税务筹划的必然性

主要表现在投资需求、业务需求、人员需求三个方面

(1)投资需求:全球经营将在不同国家设立众多子公司,安税邦认为需要整体考虑股权架构以降低整体税负;必须充分利用国际资本市场融资,融资风险不容忽视,并需考虑如何选择最恰当的资本结构。

(2)业务需求:各国税务局不断加强税务稽查;国际人员派遣和外籍人员,需考虑跨国个税申报和筹划降低额外企业雇主义务发生的风险。

(3)人员需求方面,企业集团尚不具备国际视野的税务筹划团队和缺乏专门的税务人才;派往海外子公司的财务人员对所在国税务知识理解不足,当地税务业务处理能力尚需提高。

二、华为公司税收筹划的案例分析

华为公司是全球税务筹划的成功案例,2016年营收5215亿元,净利润371亿元其中60%的营收来自海外,实现了真正意义上的跨国经营。

华为公司近两年所得税税负率分别为12.9%和13.4%,低于我国企业所得税税率25%,也低于我国高新技术企业优惠税率15%,处于较低的水平,华为的全球税务筹划非常成功。

华为全球税务筹划五大方法:国际避税地+低税率国家+国际税收协定+调整资本结构+中间控股公司。

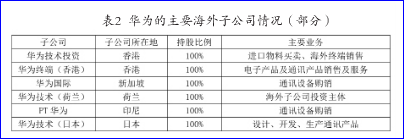

华为在荷兰、新加坡、香港、印尼、日本等国家设立了设计、开发、生产、销售、投资等性质的子公司。

(一)华为国际避税地的选择

1、华为技术有限责任公司的注册地在荷兰,它是华为欧洲区域的控股公司,也是欧洲区域子公司的投资主体,欧洲区域各子公司的股息分派给华为荷兰,注册地在荷兰具备进行税务筹划的条件主要有以下三个方面。

(1)广泛的税务协定,荷兰已同美国、英国、中国等近50个国家签订了全面税收协定,对丹麦、瑞典、芬兰、英国、美国等国家股息预提所得税税率为零。

(2)欧盟成员国身份,荷兰作为欧盟成员国,可以享受欧盟法令的有利条款,欧盟内关联公司之间的利息和特许权使用费预提所得税率为零。

(3)居民公司税收优惠政策,荷兰税法规定,居民企业取得的股息和资本利得按35%的企业所得税课征,但对符合一定条件的外资部分所取得股息和资本利得按所占比例全额免征公司税。

2、香港、新加坡也是华为选择的国际避税地

华为充分利用香港和新加坡的税收网络,进一步降低税负。香港作为避税地的优势在于无股息和资本利得税,且对来自海外收入的免税;距离大陆近,相对容易建立商业实质,可满足税务局的商业实质认定和检查要求;劣势在于税收协议网络相对狭窄。新加坡作为避税地的优势在于整体税负低,对满足条件的企业提供丰富的税收优惠政策,税收协定网络广泛;劣势在于对股息收入免税的要求较高。

(二)华为子公司控股架构的设立

华为对子公司所得设置,一般采用税后所得分配到有税收协定关系的所在国;税前所得分配到低税率管辖地区,并通过股权架构筹划有效降低税率。

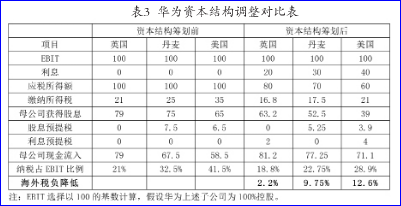

控股架构转换前,海外欧洲区域的各子公司如果将股息汇回国内,需要交纳10%的预提所得税;而通过控股架构的设置,增加了中间控股公司,欧洲区域子公司的预提所得降为0。

(三)华为资本结构的安排

税法上,对利息和股息的差别对待使借款利息可以在税前扣除,而股息则只能在税后分配。

华为的做法是通过对海外子公司借款的方式,使海外子公司享受到利息支出税前扣除带来的整体税负降低。华为海外子公司资本结构的调整带来了税负降低效应。

三、跨国企业国际税务筹划的方法分析

(一)恰当选择国际避税地

好的国际避税地应满足条件:税负低、业务开展便利、政治法律环境完善稳定。目前国际上公认的避税天堂有荷兰、新加坡、香港、百慕大、爱尔兰等国家和地区。在国际避税地设立控股公司,税前所得分配到低税率的管辖地区,标准税率低企业税务筹划案例,甚至是零税率;税后所得最好分配到有税收协定关系的国家企业税务筹划案例,可享受较低的预提所得税税率;避税地多持有税后利润,享受税收递延的好处。

(二)利用中问控股公司设置控股架构

通盘考虑海外各区域公司的控股架构,合理选择中间控股公司以降低整体税负;海外子公司设立和变更时,需要将控股架构和税务安排作为重大考虑事项。

(三)合理筹划跨国经营的资本结构

合理安排好企业集团及海外子公司的资本结构,寻求权益融资和债务融资的最佳比例,在盈利高的区域和海外子公司加大债务性融资,发挥利息支出的税前抵扣所得税的作用,适当加大财务杠杆,并注意防范偿债风险。

(四)建立适应跨国经营的税务团队及人才储备

建立税务精英团队,提升集团税务管理团队的级别,用全球化、专业化的税务人才充实税务管理团队,将事后被动应对和补救的模式变为税前积极把控和管理;建立区域公司和海外子公司定期汇报涉税问题和税务风险事项的机制;适当聘请专业的税务咨询公司指导税务团队建设和从大局上规划企业集团的全球税务筹划。

(五)做好转让定价及同期资料准备,防范税务风险

(1)全面评估转让定价风险,做好有形资产转让定价、劳务转让定价、融资转让定价、无形资产转让定价。有形资产转让定价,抬高企业实物投资的资本额,不仅从中获利,而且可以增大投资额,虚增固定资产,多提折旧,少缴税款;控制产品外销渠道,控制零部件或原材料的进货渠道,通过产品销售使海外子公司收取较高或较低的佣金或回扣,实现利润转移。劳务转让定价,合理使用直接收费法、间接收费法、成本分摊法进行定价。融资转让定价,正常交易原则作为税务部门处理转移定价问题的标准,需要设定正常的交易环境,以应对税务部门的检查;同时,在进行融资转移定价策划时,需要考虑两个独立企业之间的借贷利息或者同期银行借贷利率作为参考标准。

(2)积极应对BEPS、做好国别报告。世界各国包括中国在内已陆续执行BEPS行动计划,国家税务总局2016年第42号文《国家税务总局关于完善关联申报和同期资料管理有关事项的公告》,主要是对国别报告做出要求。这就需要按要求填报全球经营信息,包括员工人数、收入、各国利润和其他信息数据,如未能准确、合规完成申报,可能会导致税务局的审查;参与该项行动计划的国家,可以通过交换计划交换情报,了解关联交易信息。

(六)做好国际人员派遣和外籍员工的个税筹划

国际人员派遣和外籍员工的涉税问题主要表现在雇主境内外负有各项额外义务的风险,相关税务问题处理不当,可能会使企业集团承担额外的纳税义务,外派人员的雇佣关系管理中存在的漏洞可能导致企业面临劳动法方面的违约风险,可能会导致员工的出入境管理风险,员工在某一国家可能面临的逃税指控会严重损害公司的声誉。具体税务管理和风险防控方面,注意机构和子公司所在地的税务合规性申报,合法合规的履行代扣代缴义务,避免高级别员工外派被认定为常设机构,指导和监督公司员工尤其是海外子公司员工依法纳税。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088