小汪和小刘两人成立了欣欣财税咨询有限责任公司,企业办公需要购置办公用房,小汪的意见是直接以公司的名义购置办公用房,而小刘的意见是以股东自己的名义购置办公用房,然后考虑租赁给公司使用。

按照现在市场行情,购置该办公室需要1000万元,土地使用面积为1000平方米房产税税务筹划,该栋房屋如果在市场上租赁的话,预计租金在40万元/年。

那么,我们来分析一下,小汪和小刘两人的方案房产税税务筹划,假设房屋使用年限为30年,不考虑土地增值税及小税种的影响,我们看看谁的方案税负最低。

1.购置环节

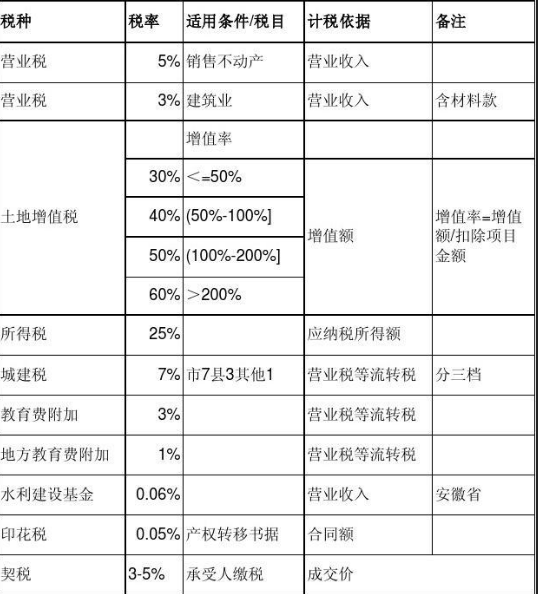

(1)增值税=1000/(1+9%)×9%≈82.57(万元)。

1)以公司名义购买,可以抵扣税金82.57万元。

2)以个人名义购买,不可以抵扣税金。

(2)契税=1000/(1+9%)×3%≈27.52(万元)。

1)以公司名义购买,需要承担27.52万元。

2)以个人名义购买,需要承担27.52万元。

2.运营环节

(1)公司名下的房产,需要缴纳的税收:

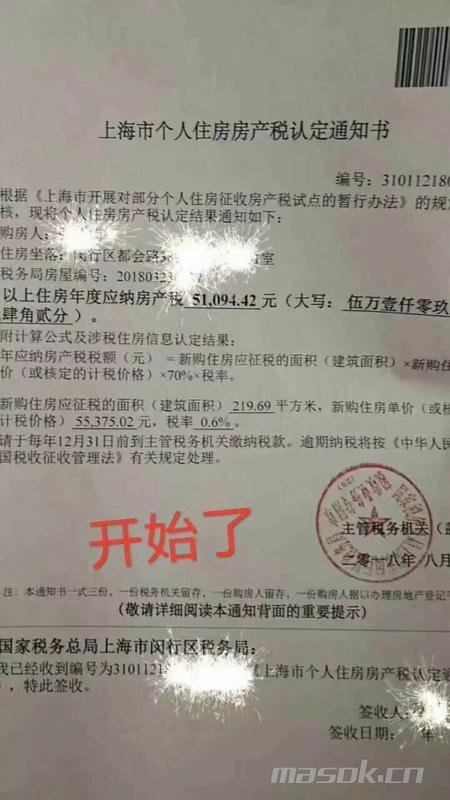

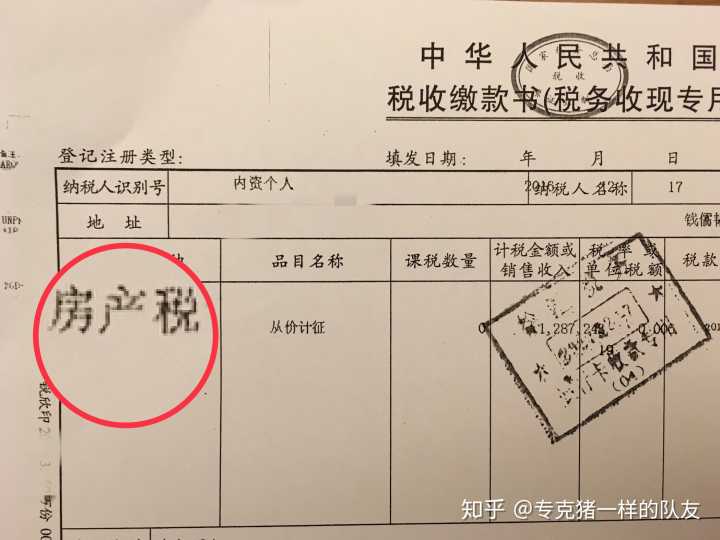

1)房产税=1000/(1+9%)×(1-30%)×1.2%≈7.71(万元)。

2)土地使用税=(1000×6)/10000=0.6(万元)。

3)企业所得税=1000/(1+9%)/30×25%≈7.65(万元)。

(2)个人名下的房产,出租给公司涉税:

假设税前租金为40万元。

1)应纳增值税=40/(1+5%)×5%≈1.9(万元)。

2)应纳城市维护建设税=40/(1+5%)×5%×7%≈0.13(万元)。

3)应纳教育费附加=40/(1+5%)×5%×3%≈0.06(万元)。

4)应纳地方教育费附加=40/(1+5%)×5%×2%≈0.04(万元)。

5)应纳房产税=40/(1+5%)×12%≈4.57(万元)。

6)应纳印花税=40/(1+5%)×0.1%≈0.04(万元)。

7)应纳个人所得税=40/(1+5%)×(1-20%)×20%≈6.1(万元)。

8)土地使用税=(1000×6)/10000=0.6(万元)。

每次开发票累计缴纳税金=1.9+0.13+0.06+0.04+4.57+0.04+6.1+0.6=13.44(万元)。

9)个人房产出租给企业,对企业税收的影响。

A.增值税影响=40/(1+5%)×5%≈1.9(万元)。

B.企业所得税影响=40/(1+5%)×30×25%≈285.71(万元)。

3.转让环节

(1)公司名下的房产,对外转让取得转让收入1500万元。

1)增值税=1500/(1+9%)×9%≈123.85(万元)。

2)企业所得税=1500/(1+9%)×25%≈344.04(万元)。

(2)个人名下的房产,对外转让取得转让收入1500万元。

1)增值税=(1500-1000)/(1+9%)×5%≈22.94(万元)。

2)个人所得税=[(1500-1000)/(1+9%)-1000/(1+9%)×3%]×20%≈86.24(万元)。

4.综合税收

(1)公司名下房产承担的税收=-82.57+27.52+(7.71+0.6-7.65)×30+123.85+344.04=432.64(万元)。

(2)个人名下房产承担的税收=82.57+27.52+13.44×30+22.94+86.24-285.71-1.9×30=279.76(万元)。

通过对以上的税负分析,我们不难发现,房产挂在个人名下比挂在公司名下税负更低。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088