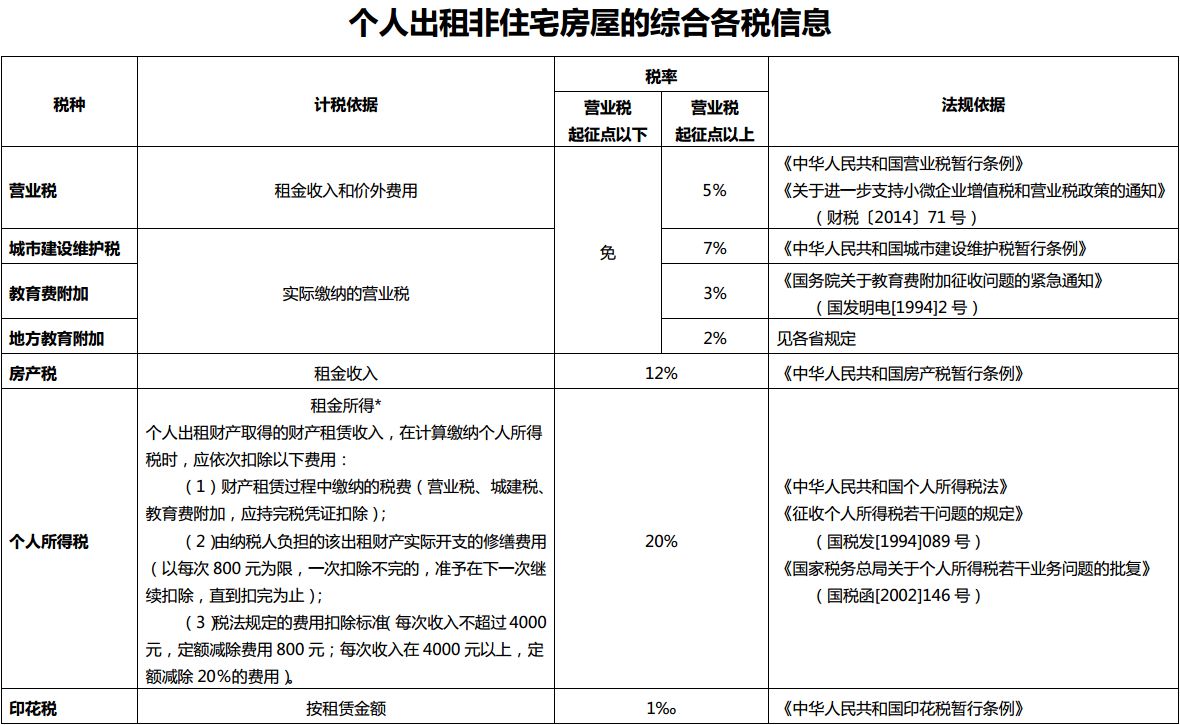

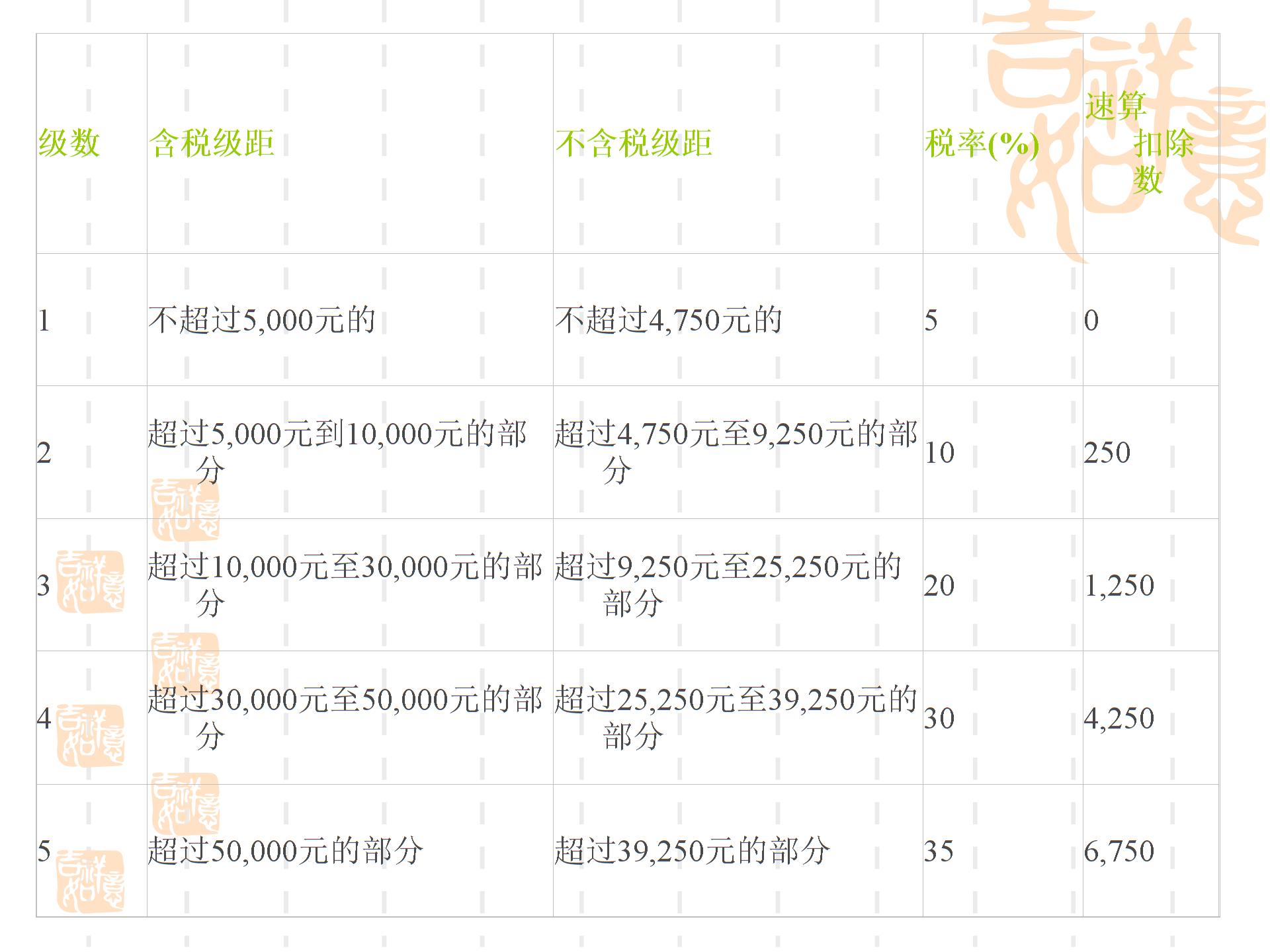

纳税筹划第二篇主要税种的纳税筹划第一节个人所得税概述第二篇主要税种的纳税筹划第七章个人所得税的纳税筹划第二篇主要税种的纳税筹划(一)个人所得税的概念(二)个人所得税的特点一、个人所得税概念及特点二、个人所得税的征收制度(一)纳税人及扣缴义务人(二)征税范围(应税所得项目)1、工资薪金所得2、个体工商户的生产、经营所得3、对企事业单位的承包经营、承租经营所得4、劳务报酬所得8、财产租赁所得5、稿酬所得9、财产转让所得6、特许权使用费所得10、偶然所得7、利息、股息、红利所得11、其他所得第二篇主要税种的纳税筹划(三)税率:七级超额累计税率五级超额累计税率20%比例税率(四)应纳税所得额的计算:1、费用扣除标准2、每次收入的次的确定(五)应纳税额的计算(六)应纳税额计算中的特殊问题(七)税收优惠(八)征收管理1、纳税申报2、纳税期限第二篇主要税种的纳税筹划级数含税级距不含税级距税率(%)速算扣除数1不超过5,000元的不超过4,750元的502超过5,000元到10,000元的部分超过4,750元至9,250元的部分102503超过10,000元至30,000元的部分超过9,250元至25,250元的部分201,2504超过30,000元至50,000元的部分超过25,250元至39,250元的部分304,2505超过50,000元的部分超过39,250元的部分356,750级数含税级距不含税级距税率(%)速算扣除数1不超过1500元的不超过1455元的302超1500元至4500元的部分超过1455元至4155元的部分101053超过4500元至9000元的部分超过4155元至7755元的部分205554超过9000元至35000元的部分超过7755元至27255元的部分2510055超过35000元至55000元的部分

超过27255元至41255元的部分3027556超过55000元至80000元的部分超过41255元至57505元的部分3555057超过80000元的部分超过57505元的部分45135051、相关依据:按月计算(除特殊行业)2、筹划思路:尽量将每月收入平均分摊3、案例:4、筹划点评:需财务人员从职工利益出发,精细测算第二节个人所得税的纳税筹划案例第二篇主要税种的纳税筹划一、均衡发放工资的纳税筹划案例:【案例分析9-1】甲公司采取各月绩较与薪酬挂钩的方式为公司员工发放报酬。该公司员工张三2012年全年每月工资如下(单位:元):7000、4500、6500、3500、3000、4500、4000、6500、3000、2500、7500、8000。请对其进行纳税筹划。第二篇主要税种的纳税筹划案例:方案一:按上述方式发放薪酬张三2009年度应缴纳税额=第二篇主要税种的纳税筹划方案二:将各月薪酬按年估计总工资额平均发放,最后一个月多退少补。则每月发放工资=第二篇主要税种的纳税筹划筹划点评:税负低,且没有风险第二篇主要税种的纳税筹划1、相关依据:全年一次性奖金的个人所得税的纳税规定2、筹划思路:选税率的所得额,若刚刚超过个人所得税某一个计税级数时,税金的增加将大于奖金的增加,多发全年一次性奖金不如适当的少发奖金。3、案例:4、筹划点评第二篇主要税种的纳税筹划二、全年一次性奖金的纳税筹划如果年终奖数额增加到或超过某个临界点时,使得对应的纳税税率提高一档,如从3%提高到10%,随之纳税额也相应地大幅增加,这时会出现一种特别的情况,就是年终奖数额增加“一小步”纳税额却提高“一大步”、“得不偿税”、多发不能多得的情况;不过,这种情况在奖金增加幅度大到一定数额(或称“平衡点”)时又会消失,重新回到奖金增加的幅度大于纳税额提高的幅度的状

态,即多发奖金税后也能多得。第二篇主要税种的纳税筹划每个临界点与平衡点之间的区间,在业内,人们形象地称之为“盲区”或者“无效区间”,表明在这些区间内,所得增加与税负增加不相匹配,税收调节功能的失效与盲目。“全年一次性奖金临界点节税安排表”看,新的“盲区”共有六个,分别是:[18001元,19283.33元];[54001元,60187.50元];[108001元,114600元];[420001元,447500元];[660001元,706538.46元];[960001元,1120000元]。第二篇主要税种的纳税筹划第二篇主要税种的纳税筹划多发1元多缴千元税根据我国全年一次性奖金个人所得税计算方法,发给个人的年终奖多出1元,真的会导致税后实际奖金收入少千元甚至万元的情况。以第一个“盲区”[18001元,19283.33元]为例:18000元年终奖,对应税率是3%,应纳税540元,税后可以拿到17460元。但如果年终奖增加1元到18001元,对应的计税税率为10%个税筹划的10个措施,应纳税上升到1695.10元,结果,税后能拿到的年终奖只有16305.9元。也就是说,多发1元年终奖会导致税后少得1154.1元筹划点评:在临界点处适当降低年终奖发放金额,会降低企业的成本费用,增加个人的税后收益,企业应合理测算,选择合适的年终奖发放数额。第二篇主要税种的纳税筹划1、相关依据:企业所得税与个人所得税的差异2、筹划思路:有限责任公司转化为个人独资企业或合伙企业,降低整体税负。3、案例:4、筹划点评第二篇主要税种的纳税筹划三、合理选择组织形式的纳税筹划案例:【案例分析9-3】甲有限责任公司共有4位股东个税筹划的10个措施,各占25%的股份,今年该有限责任公司的税前利润为800000元,假设没有其他纳税调整项目,且税后利润全部分配给股东。请对其进行纳税

筹划。第二篇主要税种的纳税筹划方案一:乃作为有限责任公司,则即缴企业所得税,有缴个人所得税。甲有限责任公司应纳企业所得税=800000×25%=200000(元)4位股东应纳个人所得税总额=(800000-200000)÷4×20%×4=120000(元)应纳税额合计=200000+120000=320000(元)第二篇主要税种的纳税筹划方案二:将有限责任公司转变为合伙人企业,则只缴个人所得税。4位合伙人应纳个人所得税总额=(800000÷4×35%-6750)×4=253000(元)应纳税合计=253000(元)由此可见,方案二比方案一少缴税67000元(320000-253000),因此,应当选择方案二。筹划思路:企业应综合考虑。第二篇主要税种的纳税筹划1、相关依据:劳务报酬所得的税法规定:税率和计税依据2、筹划思路:将劳务报酬的一部分作为支付方的费用,减少收入方的计税依据。3、案例:4、筹划点评:第二篇主要税种的纳税筹划四、费用转移的纳税筹划案例【案例分析9-4】北京的纳税筹划专家张某受聘到深圳讲课,为期7天,深圳一方支付报酬70000元,但有关交通费、食宿费等由张某自理,张某共开支10000元。请对其进行纳税筹划。第二篇主要税种的纳税筹划方案一:交通费、食宿费等由张某自理,张某应纳个人所得税=70000×(1-20%)×40%-7000=15400(元)张某净收入=70000-10000-15400=44600(元)第二篇主要税种的纳税筹划方案二:交通费、食宿费由深圳一方承担,相应减少劳务报酬60000元张某应纳个人所得税=60000×(1-20%)×30%-2000=12400(元)张某净收入=6000-12400=47600(元)因此可见,方案二比方案一少缴税3000元(15400-12400),净收入增3

000元(47600-44600)因此,应当选择方案二。筹划点评:一般情况下这样的筹划方案愿意被双方接受。第二篇主要税种的纳税筹划筹划点评:一般情况下这样的筹划方案愿意被双方接受。第二篇主要税种的纳税筹划1、相关依据:项目不同税法规定存在差异。2、筹划思路:3、案例:4、筹划点评第二篇主要税种的纳税筹划五、不同类型所得相互转化的纳税筹划案例:【案例分析9-5】王某2010年欲到家企业打工,约定年收入为24000元(按月平均发放)。王某可选择与家企业签署劳务合同或雇佣合同,请对其进行纳税筹划(假设无论确定何种用工关系,对企业和个人的其他方面不产生影响)。第二篇主要税种的纳税筹划方案一:签署劳务合同,确定劳务关系,则按劳务报酬计算缴纳个人所得税。王某每月应纳个人所得税=(24000÷12-800)×20%=240(元)王某全年应纳个人所得税总额=240×12=2880(元)第二篇主要税种的纳税筹划方案二:签署雇佣合同,确立雇佣关系,则按工资、薪金计算缴纳个人所得税。王某每月收入=24000÷12=2000(元)由于未超过免征额3500元,因此不需要缴纳个人所得税。由此可见,方案二比方案一少缴税2880元(2880-0),因此,应当选择方案二。筹划点评:合同的签署及双方的认可第二篇主要税种的纳税筹划1、相关依据:个人所得税有关捐赠的规定2、筹划思路:从减轻税负的角度考虑扣除最多的税法规定的捐赠第二篇主要税种的纳税筹划六、个人捐赠的纳税筹划案例:李某是某市公务员,每月工资薪金收入3200元。2009年6月份,李某准备捐赠1200元给灾区。请对其进行纳税筹划。第二篇主要税种的纳税筹划方案一:直接捐赠1200元给灾区。不得税前扣除李某当月应纳个人所得税=(3200-2000)×10%-25=95元方案二:通过国家机关捐赠1200

元给灾区。李某当月应纳个人所得税=[(3200-2000)-(3200-2000)×30%]×10%-25=(1200-360)×10%-25=59元第二篇主要税种的纳税筹划方案三:向当地红十字会捐赠1200元给灾区。1200元可全额税前扣除李某当月应纳所得额=(3200-2000-1200)=0李某不纳税。4、筹划点评:除了考虑纳税筹划外还应考虑捐赠者的意愿。第二篇主要税种的纳税筹划1、相关依据:2、筹划思路:尽量避免刚刚超过10000元的情况出现3、案例:4、筹划点评第二篇主要税种的纳税筹划七、偶然所得临界点的纳税筹划案例:发行体彩或福彩的单位在设立奖项时,有两种方案:一是只设置一等奖每个11000元,共5个;二是设置一等奖10000元5个,二等奖1000元,共5个。应采用那种方案?第二篇主要税种的纳税筹划方案一:只设置一等奖每个11000元,共5个应纳个人所得税=11000×20%×5=11000元税后收入=11000×5-11000=44000元方案二:设置一等奖10000元5个,二等奖1000元,共5个不纳税比较:第二篇主要税种的纳税筹划筹划点评:只有当奖金超出10000元,达到一定数额对中奖者来说是有利的。设奖金为X,则有X(1-20%)≥10000X≥12500即奖金在10000至12500期间中奖者的税后收益会小于10000元。第二篇主要税种的纳税筹划1、相关依据:稿酬所得的税法规定(177)2、筹划思路:拆分出版有利于稿酬的获得者3、案例:4、筹划点评:第二篇主要税种的纳税筹划八、稿酬所得的纳税筹划1、相关依据:两者承担的纳税义务不同2、筹划思路:将居民纳税人变为非居民纳税人3、案例(167)4、筹划点评:第二篇主要税种的纳税筹划九、居民纳税义务人和非居民纳税义务人的转化演讲完毕,谢谢观看!

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088