哈格斯特朗把巴菲特投资股票的核心方法,总结为十二个原则。我们一起来了解下。首先,我们来看下巴菲特的三条企业原则。

企业原则。

投资股票,就是投资公司。所以,我们在投资股票时要了解股票后的公司。如何判断一个公司业表现良好呢?我们可以通过这三条企业原则来判断,就是好的企业应该简单易懂,应该有持续稳定的运营历史,以及应该有良好的长期远景。简单易懂,就是指我们在自己的能力圈内投资企业。

巴菲特投资的所有公司,都是他能看懂的。他清楚地知道这些公司的营收成本、运营情况、资本配置需求等。持续稳定的运营历史,就是指企业一直以来都能提供持续稳定的产品或服务。良好的长期远景,就是指投资的企业在未来20到30年里能发展良好。了解公司情况,公司财务是另一个重要的判断依据。

财务原则。

我们可以通过四条财务原则来了解公司。

第一条,重视净资产回报率。有些分析师会通过公司的每股盈利来判断公司的表现。但是,巴菲特更重视净资产回报率。怎么计算净资产回报率呢?就是用公司盈利除以股东权益。在计算净资产回报率时,我们要注意股东权益是公司成本。另外,公司盈利要排除非经常性项目和公司负债两种情况。

第二条,计算企业真正的“股东盈余”。如何计算呢?就是公司的净利润,加上折旧、损耗、摊销,再减去资本支出和其他必需的营运资本。这里的资本支出包括工厂未来扩建、购买设备、打广告等,这些维持竞争地位的必要支出。

第三条,寻找具有高利润的企业。巴菲特认为,好的企业如果不能产生利润,也会变得糟糕。他觉得提高利润最好的方法就是控制成本。换句话说,就是公司要节俭。

比如,巴菲特的伯克希尔公司就很节俭。大多数同等规模的公司都设立公共关系部门、投资者关系部门等,但伯克希尔公司却没有。所以,其他同等规模的公司在这些方面的花费是高处伯克希尔10倍。

第四条,“一美元”前提。这条原则是巴菲特自创的。他觉得好的公司每留下一美元,就得创造一美元甚至更多的市场价值。除了财务,巴菲特还会看公司的管理层。

管理原则。

根据管理原则来判断企业时,我们可以看这三个方面,管理层是否理性、坦诚,以及能否抗拒惯性驱使。一个优秀的管理层应该是,对未来的投资方向,能理性地决策;面对股东,能坦诚地汇报公司管理问题、财务、收益分红等;面对人的习性,比如盲目跟风、自大、急于表现等,能正确处理。

市场原则。就是两条市场准则,主要包括确定企业价值和低价买入。如何确定企业价值呢?巴菲特主要看两个变量:现金流和合适的贴现率。巴菲特会预测企业未来的现金流,折算到现在价值多少。如果企业有持续的盈利能力,那么未来的现金流就高。如果没有,那么他就会放弃。

当然,成功的投资不仅要确定企业的价值成本管理原则有哪些,还得低价买入。优秀的企业,发展前景很好,但是如果买入时价格太高成本管理原则有哪些,未来也不一定会有高回报。

所以,巴菲特在投资股票时,还会考虑企业内在价值与股票价格之间的安全边际。举个例子,我们能以低于内在价值25%的价格买到某股票,即使未来企业价值意外减少了10%,我们还是可以有足够的回报,因为安全边际足够大。

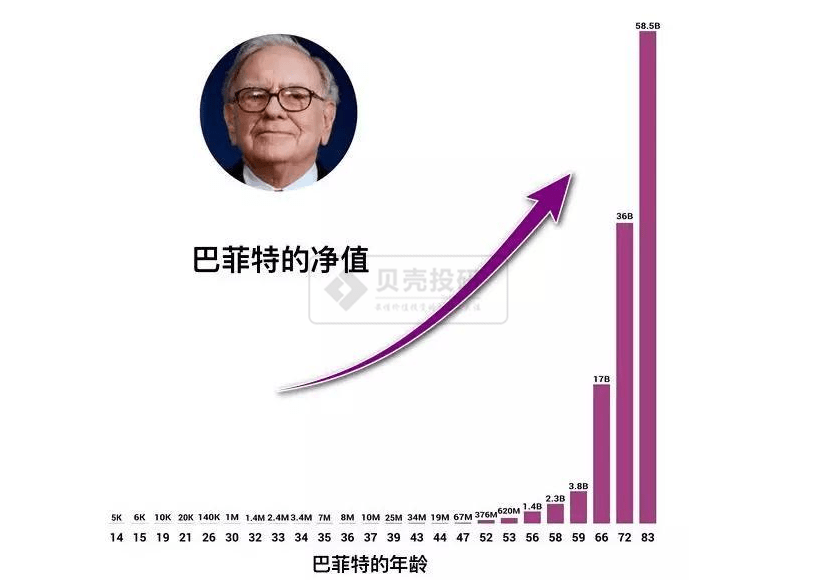

可是掌握了这些投资原则,我们也不一定能像巴菲特那样成功。因为他的成功还离不开他优秀的品质。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088