摘要

经济合作与发展组织(以下简称:经合组织)于 2020 年 2 月 11 日发布了关于金融交易转让定价指南的最终版本(以下简称:《指南》)。《指南》是经合组织发布的第一份针对金融交易转让定价问题的指引,可被视为金融交易转让定价领域里程碑式的发展。

在《指南》发布以及香港转让定价立法的大背景下,我们建议企业及时审视集团内部涉及香港的融资安排,并采取相应措施以提高资金安排的有效性、规避香港转让定价风险并满足相关的合规要求。

本文旨在总结《指南》以及香港转让定价法规可能对跨国集团内涉及香港的金融交易转让定价安排产生的影响。

详细内容

香港转让定价立法回顾

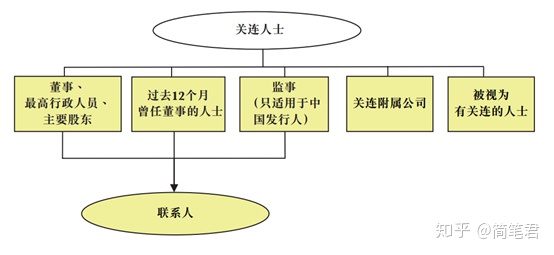

2018 年 7 月 13 日,《2018 年税务(修订)(第 6 号)条例》(以下简称:《香港转让定价条例》)正式生效。《香港转让定价条例》正式将转让定价机制及转让定价文档要求引入香港税务法规,并要求集团内关联企业之间的关联交易需要符合独立交易原则(特定条件下豁免于转让定价规则的交易除外),否则将受到利得税调整及罚款。对于不满足特定豁免条件的香港实体,转让定价文档(包括主体文档与本地文档)需要在会计年度结束的 9 个月内准备完毕。

以会计年度截止于 12 月 31 日的企业为例,其香港实体首个需要准备转让定价文档的年度为截止于 2019 年 12 月 31日的会计年度,并将在 2020 年 9 月 30 日面临首个香港转让定价文档准备的截止日。

经合组织近期发布第一份针对金融交易转让定价的指引

经合组织于 2020 年 2 月 11 日发布了关于金融交易转让定价指南的最终版本(以下简称:《指南》)。该《指南》是由经合组织发布的第一份针对金融交易转让定价问题的指引,反映了经合组织税基侵蚀与利润转移(以下简称: BEPS)项目包容性框架(Inclusive Framework)成员国之间的共识性意见。《指南》填补了经合组织 BEPS 项目的最后一块空白,并将被编入《经合组织转让定价指南》第十章。

《指南》对金融交易转让定价分析中存在的问题作出了清晰的阐述,从而为金融交易转让定价规则的本地应用和争端解决提供了重要基础。普华永道预计《指南》会成为香港企业和税务局针对金融交易转让定价问题实操的重要指引。

《香港转让定价条例》对跨国集团内部融资安排有何影响

出于提供流动资金或投资的目的,关联实体间涉及香港的本地或跨境的融资安排在跨国企业集团中十分常见,特别是以香港作为集团财资平台和海外投融资通道的中资企业(如地产集团、金融机构、大型综合企业集团的投资控股平台等等)居多。许多中资机构过去可能并未对集团内部的融资安排的转让定价问题给予很多关注,例如并未实施充分的转让定价政策,或者直接采用免息融资或企业间往来款安排。但是,在香港转让定价立法、香港税务透明度和合规性要求日益提高以及《指南》发布的大背景下财税法规,这些安排所涉及到的关联交易和对应的转让定价合理性问题及所带来的潜在调整及处罚应该引起管理层足够的重视。

因此,普华永道建议企业及时审视集团内部涉及香港的融资安排,并考虑采取以下措施以规避香港转让定价风险并满足相关的合规要求:

• 了解香港转让定价新规及《指南》对集团在香港进行的集团内融资安排的影响。

• 结合其他税务要求(如香港利得税、此前出台的英属维京群岛及开曼群岛等经济实质法案等)评估集团现有公司间融资安排的合理性和风险水平。

• 考量集团可以采取何种措施以规避潜在的转让定价风险并做出相应的调整。

常见的集团内融资安排结构及香港转让定价考量

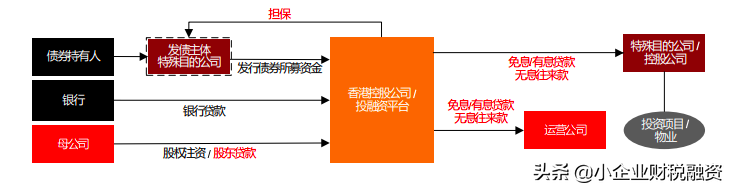

对于许多走出去的中资企业,香港都在集团的投融资安排中起着枢纽的作用。下图展示的是一些常见的以香港为主体的跨国企业集团内的融资安排结构,包括其中可能涉及的关联融资交易。

在上图所示的常见的集团内融资安排结构中,香港公司从母公司或第三方(发债或银行贷款)吸收资金,并进一步通过关联贷款或无息往来款的形式为香港境内外的运营公司提供资金。另外,香港公司也可能以同样的形式为集团内的一些特殊目的公司或控股公司提供资金以供这些公司获取并持有投资项目或其他资产(如物业)。在这样的集团内融资安排结构中,香港公司可能会涉及以下几个方面的转让定价考量。

关联贷款利率是否符合独立交易原则

在独立交易原则下,关联方之间的借贷交易的条款与利率应与非关联方之间在同等或相似情况下所达成的条款与 利率一致。这就意味着,企业在制定关联方借贷交易的条款与利率时,需考虑符合商业常规的借贷条款(如币种、期限、付息方式和抵押安排等)以及关联借款方的信用评级。通常来说,在确定条款和借款方的信用评级后,可 以基于内部可比借贷交易及外部可比借贷交易的利率水平确定适用于关联借贷交易的合理利率。在这样的考量下,以香港作为资金提供方所设定的利率过低甚至无息的关联贷款有较大的转让定价风险。

公司间往来款是否会被认定为关联贷款

根据普华永道的经验财税法规,许多中资企业集团的投融资安排会涉及香港公司与其关联方之间存在以下一种或多种形式的往来款:

• 长期未偿付的经常性交易账户往来款。

• 因特殊目的公司没有银行账户而使用控股公司银行账户为投资提供资金而产生的往来款。

• 并非产生于贸易活动/实际交易的往来款(如,为关联公司提供运营资金支持)。

虽然这些不同类型的往来款在会计上未以借贷交易的形式呈现,但是它们有可能被香港税务局认定或重新分类为关联贷款,而因此产生转让定价的问题。在判断关联融资交易性质(特别是判定债务性质或是资本性质)时,《指南》提出应全面地分析融资安排的经济实质、资金融出及融入方的权利义务和功能风险,并给出了一系列的判断条件。

如果香港公司的应收往来款被认定为关联贷款,那么香港公司的收入可能会被调整以反映符合独立交易原则下的 利息收入并面临额外的税负和潜在的罚款(最高为税务调整金额的一倍)。另外,在企业计算香港实体关联交易 规模以基于豁免门槛确定其转让定价文档的准备义务时,很可能并未将往来款的金额考虑在内。在这样的前提下, 如果香港实体的全部或部分往来款最终被香港税务局认定为关联贷款,那么一个可能的结果是香港实体的相应关 联交易规模超过豁免门槛而因此产生了转让定价文档的准备义务。如果企业基于之前对于交易规模的计算并未准 备转让定价文档,那么香港实体可能被香港税务局认定未能满足转让定价文档准备的合规要求并面临罚款。

对外融资中的关联担保方(如有)是否应收取担保费

跨国集团成员融资时,经常会涉及财务担保。由于财务担保通常发生在集团成员与第三方(比如银行或债券持有人)之间,所以企业可能并不会从关联交易的角度分析财务担保。实际上,财务担保中的担保方通过提供担保从而令其关联方获得更优的信贷条款,进而可能会为关联方带来经济效益,因此财务担保应像其他金融关联交易一样,纳入转让定价安排的分析范围。需要注意的是,中国大陆和香港特别行政区的转让定价法规都将集团内部财务担保视为关联交易。香港税务局发布的香港税务条例释义及执行指引第 59 号特别提出财务担保属于关联交易的范畴并需要按照独立交易原则进行合理定价安排。另外,中国大陆税务机关也有针对企业内保外贷安排中涉及的财务担保进行转让定价调查和调整的案例。

《指南》明确了财务担保的涵盖范围,并对其可能产生的不同影响提供了指引。如果企业存在财务担保的安排, 应审慎评估其转让定价影响并参考《指南》提出的分析框架,同时结合交易的具体事实情况确定如何应制定合理的定价安排。

企业应如何应对

普华永道建议企业尽快采取以下措施以防范香港转让定价风险、满足相关的合规要求并提高集团内资金安排的有效性。

• 识别关联借贷交易及往来款中的交易并分析是否可以满足《香港转让定价条例》下的不溯及既往条款的要求或香港本地交易豁免条款的要求。

• 评估现有关联贷款的利率是否符合独立交易原则。

• 针对公司间往来款/无息贷款,从运营实质、资金需求方和使用方之间的商业关系、融资工具和融资安排的特征等多方面全盘梳理此类交易。

• 评估企业可能存在的财务担保安排,并建立针对担保费的符合独立交易原则的转让定价政策。

• 准备转让定价文档以满足香港转让定价文档的要求。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088