税务筹划是更多的利用税收优惠,依法、合规、恰当、合理地享受我们应该享受的优惠,应享尽税收优惠政策是国家给纳税人的权利。近两年国家减税降费力度之大,是40年来之最,这就是企业节税最好的时机,国家已经为纳税人们打开了一扇窗,千万别再爬墙了。

成功税务筹划的三大特点:

1. 税务筹划要趁早

很多朋友到年底就想起来做税务筹划了,但其实税务筹划是一定要提前、事先、有规划的做的,因为我们做税务筹划是要合规合法的,因为税筹提前规划,可以顶层设计,将高利润业务进行外包,而让高管等团队单独成立工作室,从而降低整个业务的税负压力!结合自己整个企业的经营逻辑以及商业模式做筹划就非常重要,不能是只做简单的一项规划,需要全盘多方位布局,充分利用各项优惠政策,组合式的筹划才能让效益最大化。企业才能发展更快、走得更远!

2. 合理合法合规

税收筹划就是企业在法律允许的范围内,通过对经营事项的事先筹划,最终使企业获取最大的税收利益。从某种程度上可以理解为在税法及相关法律允许的范围内,企业对经营中各环节,如组织结构、内部核算、投资、交易、筹资、产权重组等事项进行筹划,在众多的纳税方案中,选择税收负担最低的方式。

3. 方案清晰明确

在园区注册有限公司,活用园区招商政策,可规范企业税收管理;有效降低增值税、企业所得税70%的税负压力,满足企业政策申报需求,助力企业高效发展,同时也帮助地区完成经济发展目标。通过申请专项扶持政策,节省的钱用于企业扩大再生产,用于企业周转运营,不仅降低了企业成本,还把控了税务风险。

知名国际税务筹划案例:

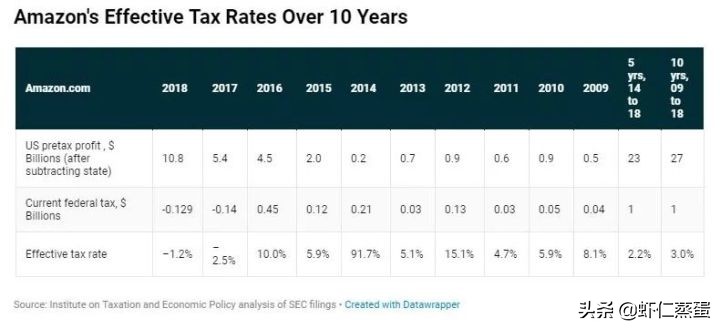

亚马逊市值高达近万亿,在行业内常年稳坐第一的位置,每年光是净利润就高达800多亿,但它却0纳税,不仅如此每年还能领9亿的补贴!亚马逊2018年整年的营收大约为19912亿元,净利润为115.9亿美元,折合成人民币为820亿元,但相比它的巨额收入更让人惊讶的是——税收额为0。而且亚马逊可不仅仅是没有交税,2018年一整年下来,美国政府反而还给了亚马逊1.29亿美元的联邦退税,折合人民币大概9亿元。

美国的税收管理体制实行彻底的分税制,联邦、州、地方三级税收分开,各自进行征管,地方税收由州决定,也就是说从属地来讲,企业需要缴纳联邦税和州税。

据美国智库税收与经济政策研究所统计,亚马逊已经连续两年没交过联邦所得税,I T E P还给出了亚马逊过去10年的有效税率一览表,平均下来只有个位数。2017年的亚马逊转让定价案,IRS对亚马逊进行的反避税调查,最终以亚马逊胜利告终。

亚马逊的欧洲合理节税架构,是由两个卢森堡公司搭建的,根据美国税法(税改前),经营公司支付大量费用(约收入90%以上)给了壳公司,所以所得额极少,壳公司又是外国公司,外国公司产生的利润汇回美国前,无需向美国纳税。以此,亚马逊通过两个卢森堡公司企业税收筹划真实案例分析,将欧洲销售利润税率降至了1%以内企业税收筹划真实案例分析,远低于美国原法定税率35%。这样的合法合规筹划,连美国税务局以及特朗普都找不出一点错来,这波操作可太厉害了!

笔者温馨提示:若想对公司进行准确高效的税务筹划,还是需要专业的人为您解答,详情请移步订阅号:《财税大风车》。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088