制造业进项占60%-70%,利润高,税负重!四大方案完美解决

四川XX五金制造有限公司,主要进行设备生产业务税收筹划节税,一年收入5000万元,实际利润在一千万左右。在日常操作中,四川XX五金制造有限公司的财务团队,碰到了很多财税难题,主要的难题有:

(1)进项占60%-70%,大量的原材料采购过程中,有些小的配件企业属于作坊式不愿意提供任何发票,导致进项发票不够,增值税税负变高,同时企业利润虚高;

(2)由于供应端发票问题,企业同样为了减轻自身税负税收筹划节税,而促使业务团队和财务团队尽量不向其终端用户开发票。但是,在营改增和金税三期的大环境下,越来越多的客户迫使企业不得不开发票,从而导致企业账面收入和利润大幅度上升,甚至超过实际利润水平;

(3)企业所得税税率为25%,本身也不具备任何科技属性,不是小微企业,没有可以可用的税收优惠政策。

(4)部分需要提取出来用于特殊目的的现金,越来越难以通过银行备用金模式实现;

面对这家制造业公司遇到的增值税、企业所得税、个税等财税问题,我们应该怎么税收筹划合理节税呢?

合理利用税收优惠政策,合理节税!

国家在四川、辽宁、重庆、湖北、江西、江苏、上海、青海、长春、河南等地设立总部经济园区及产业园,欢迎服务行业、建筑行业、文化传媒、软件行业、房地产行业、商贸行业、互联网行业等等企业的入驻,通过享受一定比例的税收扶持来缓解自身的税收压力。

一、个体户

个体工商户核定征收,比如设立xx经营部,总部税负2.06%

服务业总税负2.06%

商贸业总税负1.86%

建筑业总税负2.06%

二、个人独资企业核定征收政策

1、贸易型个人独资企业(销售平台/采购平台):

企业也可以选择入驻四川、上海、重庆、江苏、辽宁、广西、江西、长春、河南等。园区注册个人独资企业申请核定征收,我们可以通过在园区内注册一家与销售公司业务相关的个人独资企业,以XX销售中心、XX经营部, XX采购中心等,对应经营业务,通过在园区注册地缴纳税款享受核定征收低税率,同个独企业需要做到财税合规、“三流合一”,业务真实合理。

商贸行业同样可以享受核定征收,销售采购经营部个税核定征收0.25%~1.75%(小规模纳税人&一般纳税人皆可核定)

案例解析

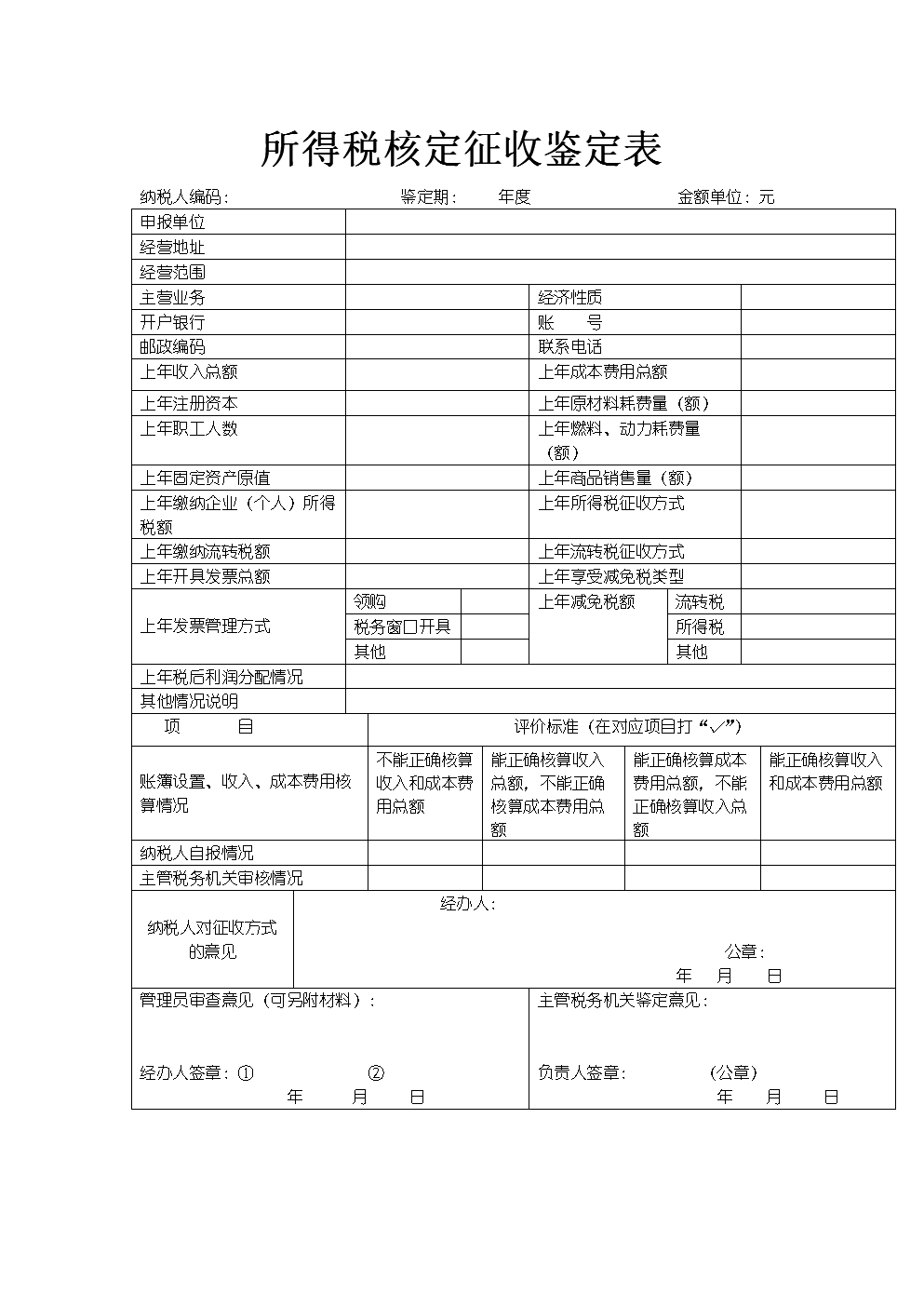

四川XX公司主要经营范围:五金材料及制品。去年销售总收入1000万元,采购成本/人工成本400万左右,增值税13%,附加税6%,企业所得税25%,该公司的纳税如下:

目前按照正常纳税:

增值税1000*13%=130万

企业所得税(1000-400)*25%=150万

附加税130*6%=7.8万,分红(600-150)*20%=90万

税收总计130+150+7.8+90约377.8万。

如果入驻园区拆分成两个500万小规模个人独资企业,享受核定征收个人所得税2.1%,则需要缴纳增值税500*3%*2=30万(2020年期间可享受1%优惠政策),个人所得税500*2.1%*2=21万,附加税30*6%=1.8万,税收总计30+21+1.8=52.8万,相比之前的有限公司节税比例高达82%以上。

2、服务型个人独资企业:

企业可以选在园区内成立一个或者多个个人独资企业,比如某工作室,某服务中心,某咨询中心等等,采用业务拆分或者剥离重组的方式,将某一部分的业务及纳税放在园区内享受核定征收政策。

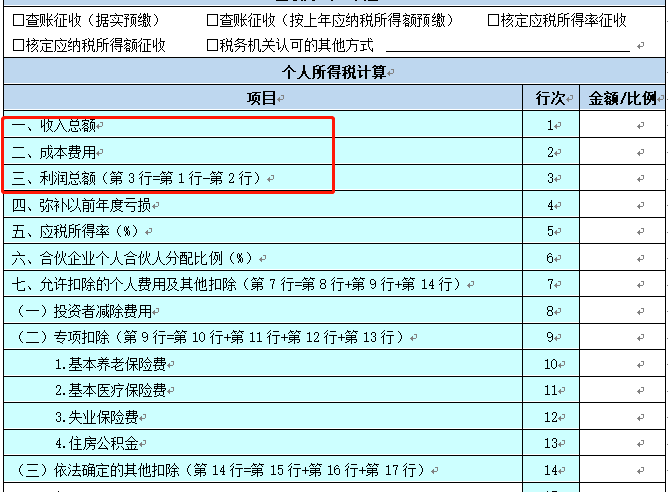

个人独资企业(小规模/一般纳税人)都可以申请核定征收。个人独资企业收入通过享受地方税收优惠政策,适用于5%-35%超额累进税率,根据行业应税所得率进行核定征收,个人所得税核定征收后,小规模纳税人0.5%-2.1%(小规模高2.1%),一般纳税人0.5%-3.1%。

三、自然人代开:

自然人代开,高税率3%!!!

四、有限公司税收优惠政策

企业可以采用在园区内成立新公司、分公司或者迁移的方式,入驻园区,按照企业纳税规模阶梯式享受增值税和企业所得税的扶持政策,有限公司对于行业几乎无限制,欢迎各类企业入驻。

增值税:以地方财政所得的60%-90%给予扶持

企业所得税:以地方财政所得的60%-95%给予扶持

【可叠加享受。企业如果本身享受国家优惠政策扶持的(中小型企业、高新技术等),可叠加享受园区的扶持政策。】

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088