IPO,即首次公开募股。是指一家企业或股份制公司首次在市场在向公众出售股份,即新股上市。企业首次公开上市后,就可以申请到证券交易所或报价系统挂牌交易。值得注意的是,有限责任公司在申请IPO前,应先变更为股份制公司。

一般老百姓的理解,IPO就是上市。其实严格意义上说,IPO只是股票发行,发行和上市是两个环节。现在企业向证监会提交的申请文件也写的是“首次公开发行并上市”。

借壳上市,是指一家非上市企业将资产注入到一家市值较低的上市公司,从而获得该公司的控股权,利用其上市资格,使本企业的原有资产得以上市的方式。

无论是IPO还是借壳,都是企业实现上市的途径。企业应根据自身的条件选择适合的上市方式。

两者的优劣势

比较一下IPO与借壳上市的优缺点,我们不难发现借壳上市流程,IPO的优势在于其可以立即募集基金,比较容易吸引投资者的关注。另一方面,其发行股票的流通性好,便于变现,可以提高企业知名度和员工认同感,也更有利于企业的规范管理。但是IPO的“排队”时间长,监管力度也越趋严格,需要规范的要求较多,一般获准IPO难度较大。

而借壳上市最大的优点的是周期快,可以规避一些IPO无法规避的重大瑕疵,要求也没有IPO那么严苛。但是其综合成本较IPO要偏高,且无法产即进行融资,企业要融资的话至少需要一年以上。借壳上市的不确定因素较多,最重要的就是需要找到一个“好壳”,但“好壳”的成本都比较高。

相对融资时间来看,在上市时间方面,借壳上市则要比IPO快。IPO审核一般需要一到两年,复杂一点的企业可能还需要三年。而借壳上市则只需要一年到一年半,因为重组委审核一般比较快。

一般企业都会选择申请IPO的方式上市,但有一些企业是无法通过IPO上市的,比如地产行业或证券行业。前者受国家宏观调控政策影响,后者因为盈利能力波动太大而导致不能符合连续三年盈利的基本要求。此些类目的行业要想获得上市资格,就只能是通过借壳的方式了。

两者存在的风险

相较于借壳上市来说,IPO上市的风险较小,主要为审核风险及发行后股票价格迅速下跌的风险。而由于“壳”的质量估算不能绝对准确,所以借壳上市的风险主要来源于所借“壳”的质量。包括有负债或是税务纠纷等借壳上市流程,都有可能对公司上市之后产生潜在威胁。

不过需要注意的是,2月23日,证监会上市部门发布了《关于IPO被否企业作为标的资产参与上市公司重组交易的相关问题与解答》。新规明确表示,企业IPO申请被否决后,至少须运行三年以上方可筹划重组上市。此举意在封死未达IPO标准的企业在IPO申请失败后立即转战借壳上市,从而提高A股上市入口质量关,切实提高A股市场企业质量。因此,对于想要上市的企业,在寻求上市方式时更应严谨,通过更加审慎的态度对比IPO与借壳上市方式的优劣后,选择更加适合自身企业的上市方式。

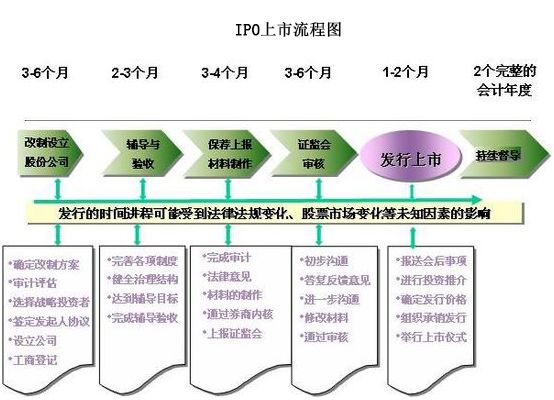

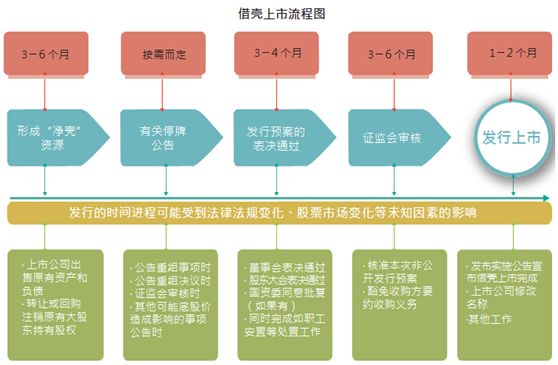

两者上市流程图

(注:图片来源于网络)

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088