当前,PPP如火如荼,财政部入库项目已超过10万亿,加之省市级PPP项目库入库项目,规模预计至少30万亿以上。与政府的“热情”形成鲜明对比的是,民间对PPP的态度“冷淡”,民营资本参与PPP项目屈指可数(数量可能不少,但总金额占比很少);即便具有国有背景的施工企业饶有兴趣,到目前为止,PPP项目落地率(签约率)也不足5%(目前签约率仅为4.8%)。究其原因,PPP融资难是不争的事实,但融资难只是表象,深层次的原因是多方面的。本文试图分析民营资本、(国有)工程资本和金融资本对PPP项目融资(投资)的困局及其原因,探讨相应的解决之道。

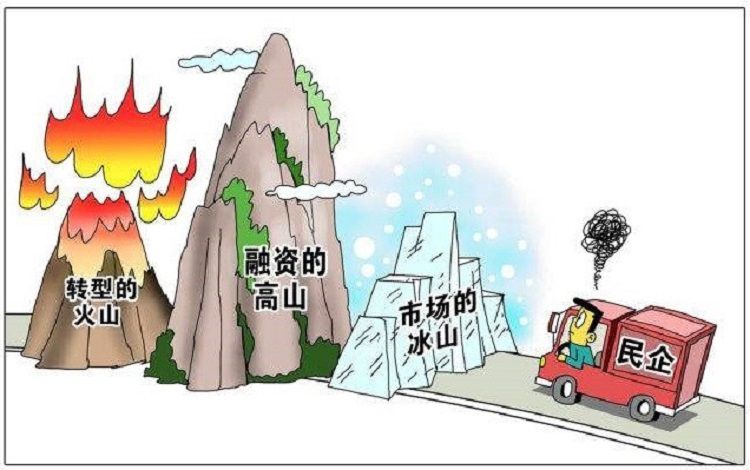

一民营资本的投融资困局

民营资本参与PPP项目的顾虑和困局,很多文章已经分析的很全面了。例如管清友教授的《民营资本参与PPP的现状、问题与对策》,总结了十大障碍,包括主管机构交叉重叠、PPP上位法未建立、中西部市县财政预算有限、政府契约意识淡薄、营改增后税负困局、收益率偏低、民企融资困难,等等。这些问题部分是PPP全局性和共性的,无论民企还是国企都面临;有些则是民企单独面临的问题。从本文的重点——投融资角度讲,民营资本参与PPP的困局,主要有:

一是融资困难,融资成本高。相较于国有企业,民营企业融资更为困难,融资成本更高。原因是国有企业具有先天的融资优势,金融机构为国有企业融资,不会有“终极风险”的顾虑,即使国企违约或破产,一般也会有其他方式补偿或化解;而为民营企业融资则不同。融资难,融资成本高,已经造成了PPP领域国有企业对民营企业的挤出效应。

二是投资回报率限制。相较于国有企业,民营企业更看重投资回报率,原因是民营企业融资成本高,使得其投资回报率必须高于国有企业,才能取得相当的投资利润;此外,民营企业一般也愿意承受比国企更高的风险,以期获得更高的回报。

三是资产流动性差,民营资本担心被“套牢”。PPP项目多为基础设施建设项目,期限长,经营现金流少,资产难以证券化,流动性差,因此,民营企业投入后难以退出或变现,担心巨额投入被“套牢”。

四是法律权益保障不足。众所周知,当前PPP法律制度建设不足,现有大部分制度为国务院部门规章、政府政策级别,位阶都很低,这些文件如与公司法、税法、招投标法等高位阶的法律相冲突的时候,都得让位,这对社会资本权益的保障非常不利;另一方面,没有上位法对社会资本的权益保护,民营资本顾虑重重:如果政府方违约,民营资本权益没有法律对其提供保障,能够借助的救济渠道也十分有限(尚不明确是行政诉讼还是民事诉讼),且立案难、执行难企业上市解决之道,也使得救济效果不能被民营资本所期待。

二工程资本的投融资困局

当前参与PPP项目的社会资本,多为工程资本,即各类施工企业。工程资本参与PPP的目的,是通过投资人身份锁定工程项目,赚取施工利润,其与国家期望的真正的社会资本有一定差异:国家推行PPP的初衷,是希望通过政府与社会资本在发挥各自优势的基础上,通过公共设施供给侧结构性改革,既解决政府投资方面的资金压力,控制地方政府债务扩张,又发挥社会资本资金和专业管理能力方面的优势,还为民间社会资本找到稳定投资的“出口”。社会资本的责任不仅是“B”——建设,更主要的是“O”——经营和管理。但如前所述,由于民营资本参与PPP的众多顾虑,目前参与PPP项目的社会资本主要还是国企施工企业,而这些工程资本的优势主要在“B”企业上市解决之道,目的是赚取施工利润,对“O”兴趣索然。

国有工程资本,主要是各类大型施工企业,例如中建、中铁、中铁建、中交、中冶,等等。国有工程资本多为已上市的大型集团公司,即便没有上市,由于其规模和国有背景,财务管理制度也较为严格。因此,工程资本参与PPP项目的投融资困局,与民营资本不同,主要有:

一是项目建设资金不能全部由自身出资(规模很小的项目或BOT项目除外)。原因是任何规模的工程资本的自有资金都是有限的,为实现资本效益最大化,必须将有限的资金投入到更多的项目中,因此项目主要资金来源必须通过融资。

二是工程资本不能自己融资建PPP项目(即不能作为融资主体,BOT项目除外)。原因同上,同时自己融资会增加自身负债。现行操作模式一般是以项目公司为融资主体。

三是工程资本不能控股项目公司。因为如果工程资本控股项目公司,则要对项目公司并表处理,项目公司融资形成的债务则变成了工程资本自身的债务。

四是工程资本不能为项目公司提供担保。因为如果为项目公司担保,则增加了工程资本自身的或有负债,终极风险则转移到工程资本本身。工程资本多数是上市公司或其子、孙公司,财务审计严格,其或有负债不能无限扩张。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088