企业所得税是对我国境内的企业和其他取得收入的组织的生产经营所得和其他所得征收的一种所得税,是属于一种利润型税收。

企业所得税税负压力大也是国内所有大小企业的通病!也是一个老生常谈的话题!老表哥在此提醒,即便企业税负压力再大,切勿盲目避税,以免因小失大!

随着金税三期的逐步完善和成熟的金税四期即将上线,国家对于企业的监控也越来越严格!那么企业所得税该怎么合理避税?让企业的利润实现最大化?

其实,很多老板可能不知道的是,企业所得税又是所有税种里避税空间最大的!今天老表哥就给各位老板分享7个合理避税的方法!

我国的企业所得税减免政策有很多,不仅有国家性的税收优惠,很多地方政府也有很多税收优惠,各位老板们只需要合理运用它,就可以省出来很多钱!

一、国家性政策

国家出台了一系列企业所得税优惠新政策,大规模的减税降费,一方面是为了减轻企业负担,另一方面是激发市场的活力。

01 常见的税优优惠有:

税收豁免、免征额、起征点、税收扣除、优惠退税、加速折旧、优惠税率、盈亏相抵等,总有一款适合老板你。

02 税收优惠政策:

对小型微利企业减按20%的税率征收企业所得税。

03 小型微利企业的标准为:

工业企业,年度应纳税所得额不超过30万,从业人数不超过100人,资产总额不超过3000万;

其他企业,年度应纳税所得额不超过30万,从业人数不超过80人,资产总额不超过1000万。

案 例

四川老表哥交通运输公司,资产总额为500万,从业人员50人。该公司的税务审计显示其年度应纳税所得额为31万。

合理避税前:

应纳企业所得税为:31x25%=7.75万

税后利润为:31-7.75=23.25万

税务筹划:

如果四川老表哥这家公司和其他公司协商,通过合理安排相互之间业务往来以增加对其他公司的支付额,或提前在2020年多采购1万元的企业日常经营用品作为费用类项目在税前扣除,使得应纳税所得额减少到30万元,这样就符合小型微利企业的标准。

合理避税后:

企业应纳的企业所得税为:30x20%=6万

税后利润为:30-6=24万

企业所得税减少7.75-6=1.75万

企业的税后利润增加 24-23.24=0.75万

二、地方性政策

这些地方注册的企业,可以享受更多的税收优惠!

① 经济特区、沿海经济开发区、经济技术开发区所在城市的老市区、国家认定的高新技术产业园区。

② 保税区设立的生产、经营、服务型企业、从业高新技术开发的企业,都可享受较大程度的税收优惠。

通过以上方法将增值税地方留存部分40%-50%返还,企业所得税地方留存40%-50%返还,那么企业可以节税50%。

此外,在同样有增值税和所得税返还的情况下,有些地方还有别的优惠政策,比如对于个人纳税的奖励,这些可以经过综合比较后再做选择。

合理提高职工福利,表面上是企业多花钱,可实际上,企业可以合理避税,省不少钱!

01 企业的工资发放,可尽量安排在容许税前扣除额以下。

02 企业可以采用这些方式提升职工的各项福利水平:免费为员工提供住宿;提供交通班车便利;提供员工免费用餐。

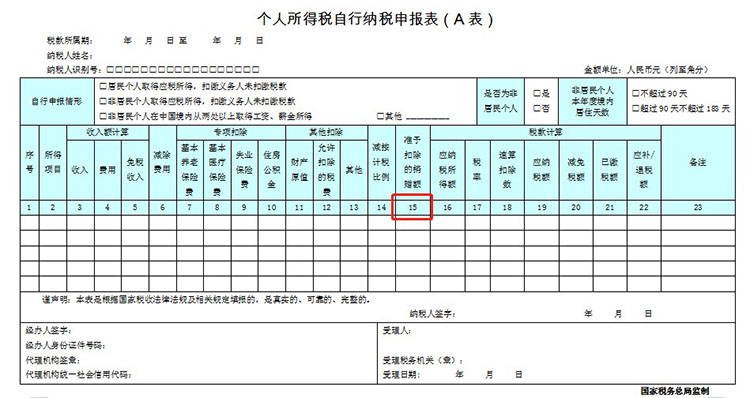

3 利用税基和税率的不同进行避税:通过这些支出,既能够作为减少企业所得税应纳税所得额企业所得税税收筹划,又可以减少部分个税负担,轻松实现员工和企业双赢。

案 例

四川老表哥公司有好多单身职工,公司统一以公司名义租房当做宿舍,拿着公司跟房东签的租房合同、合规租房单据按照规定标准在财务报销宿舍费用。

借:应付职工薪酬-福利费 12万

贷:库存现金 12万

从企业所得税角度看,由于租房单据抬头是公司名称、合同也是公司跟房东签的租房合同,12万房租可以按照福利费标准在税前扣除。

符合的行业:

1 托儿所、幼儿园、养老院、残疾人福利机构提供的养育服务,免缴营业税。

2 婚姻介绍、殡葬服务,免缴营业税。

3 医院、诊所和其他医疗机构提供的医疗服务,免缴营业税。

4 安置“四残人员”占企业生产人员35%以上的民政福利企业,其经营属于营业税“服务业”税目范围内(广告业除外)的业务,免缴营业税。

5 残疾人员个人提供的劳务,免缴营业税。

6 对金融机构农户小额贷款的利息收入,在计算应纳税所得额时,按90%计入收入总额。

对企业来说,资产租赁好处多多!

1 可以避免企业购买机器设备的负担。

2 可以避免遭受设备陈旧过时的风险。

3 由于租金从税前利润中扣减,可冲减利润而达到避税。

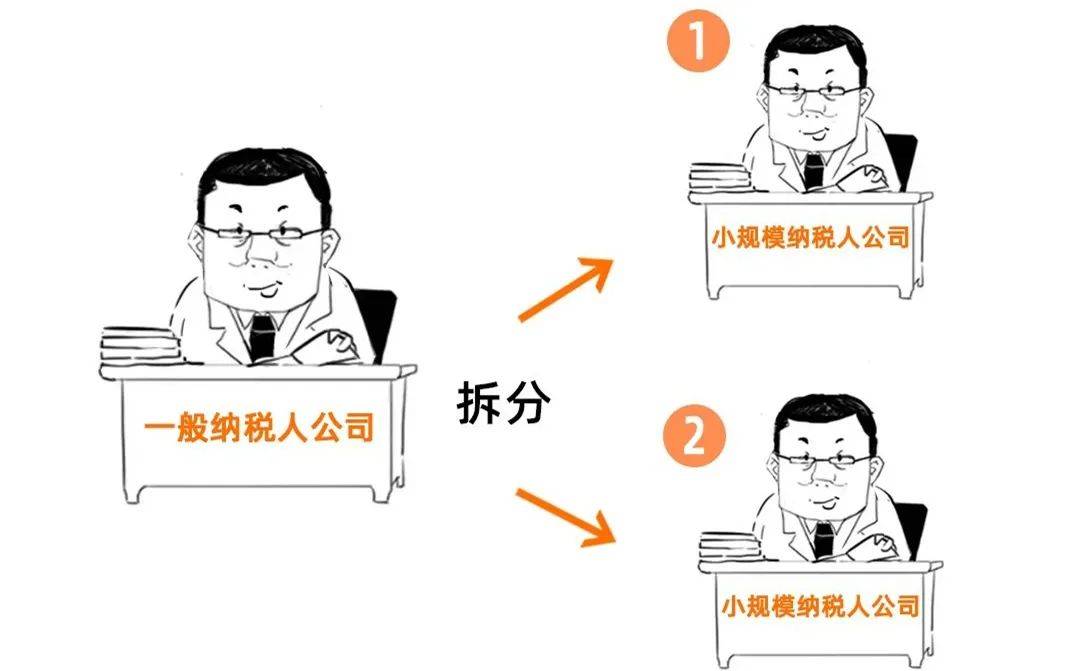

这种方法现在比较常见,很多企业为了避免拥有两到三个或者更多的营业执照,尤其是北上广这些城市尤为常见。

假如,老板您是一般纳税人公司,每个月的业务量很大,但是,成本票特别少!

此时,如果在不影响合作单位业务发票的情况下,我们可以考虑这样操作!

在增值税方面,大大降低了企业的增值税!

从而减少了公司税收!

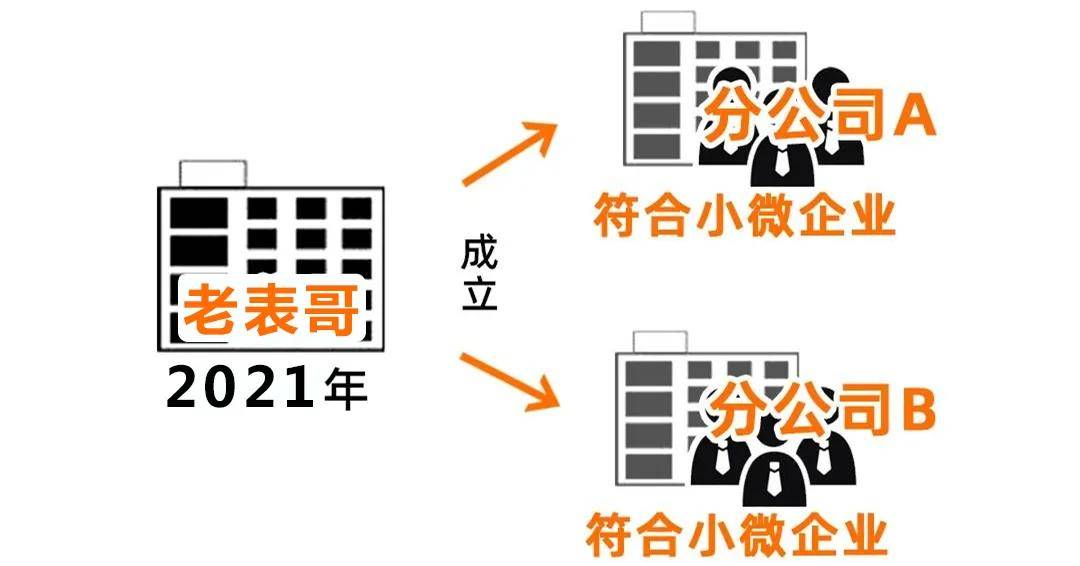

案 例

四川老表哥公司在2020年的应纳税所得额为150万,今年利润预计增长80%,公司估计2021年的应纳税所得额在270万以上。

按照最新规定,四川老表哥公司在2021年需要缴纳的企业所得税为22万。

将业务平摊到3家公司中,平均每家公司盈利90万。

那么,每家公司需要缴纳的企业所得税为4.5万,合计三家公司需要缴纳的企业所得税为13.5万。

我们再用之前预计的22万-13.5万!也就是说,在国家允许的范围内,老表哥公司节税8.5万。

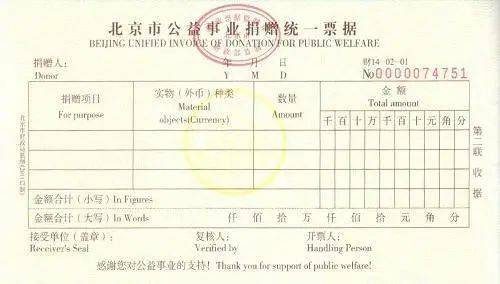

企业捐赠是一种支出,但有时候捐赠时机选择得好,就是变相是一种广告。并且这种广告效益比一般的广告要好得多,特别是有利于树立企业良好的社会形象!

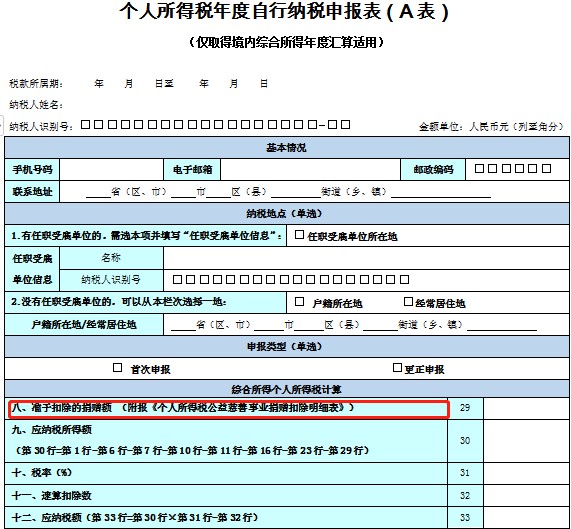

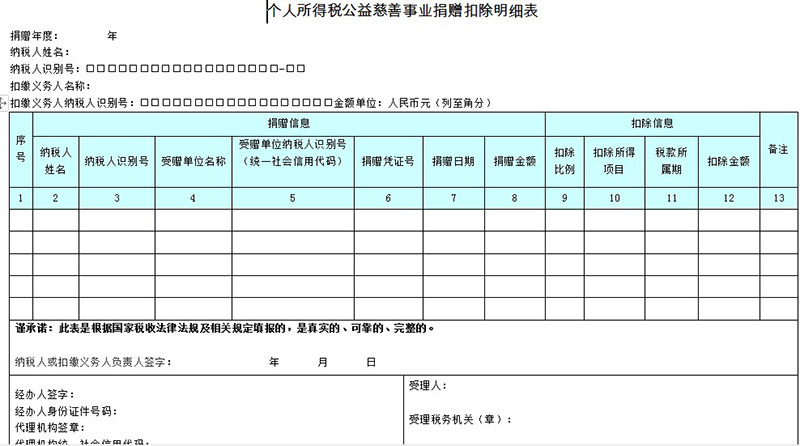

新税法对捐赠的税前扣除有相应规定,企业在捐赠时应加以注意。

《企业所得税法》第九条规定:

“企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予扣除。”这里的公益性捐赠,是指企业通过公益性社会团体或者县级以上人民政府及其部门,用于《中华人民共和国公益事业捐赠法》规定的公益事业的捐赠。对于企业自行直接发生的捐赠以及非公益性捐赠不得在税前扣除。

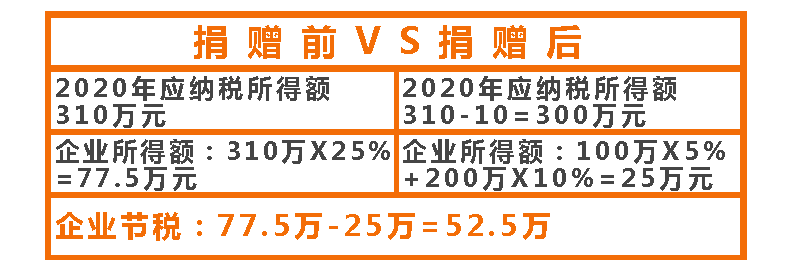

案 例

四川老表哥商贸企业2020年实现应纳税所得额预计310万元,由于12月份国内部分地区疫情陆续出现,所以四川老表哥利益通过当地的公司捐赠税前扣除资格的基金会捐赠了现金10万元,用于防疫援助。

四川老表哥商贸企业就是巧妙地运用了这一点,年收入310万,捐赠10万后就符合了小微企业所得税优惠标准!

你可以发现,捐赠后,企业节税可达52.5万元,这就是典型的通过公益性捐款,来进行企业的税务筹划。

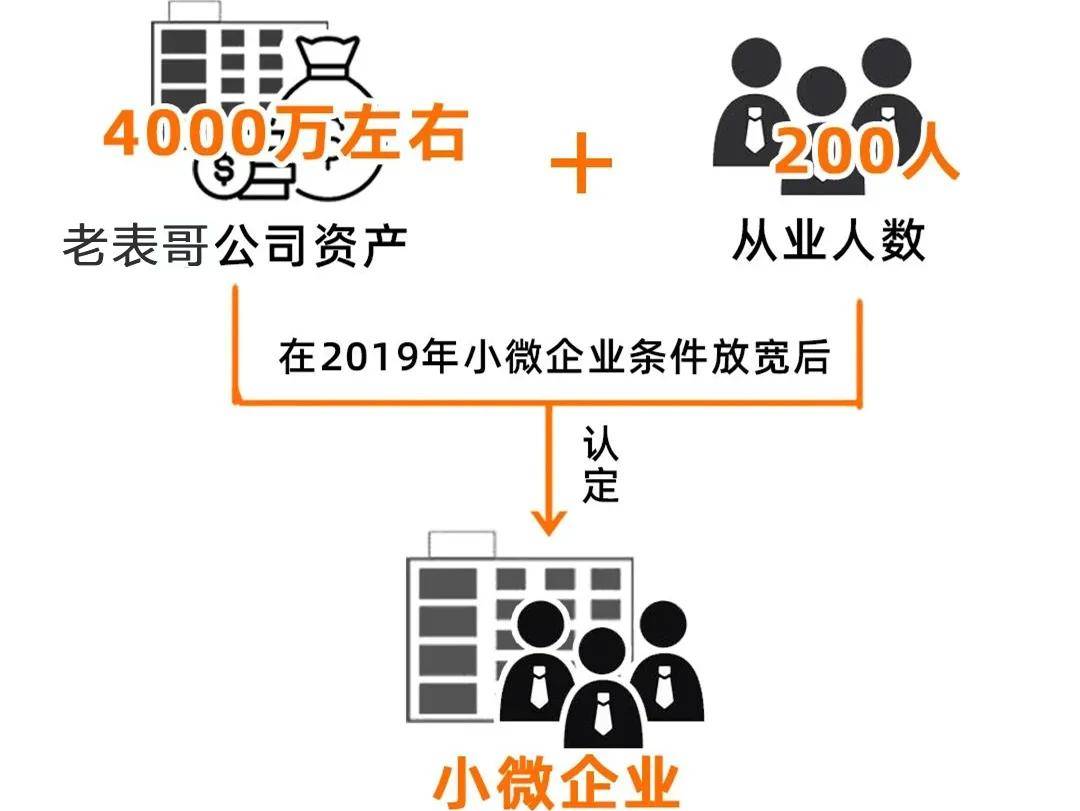

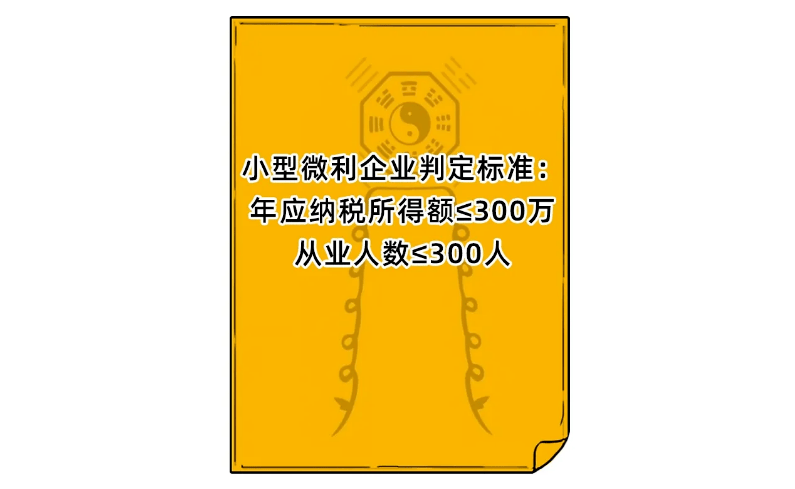

什么是小微企业?

财税【2019】13号 《财政部税务总局关于实施小微企业普惠性税收减免政策的通知》规定:

对小型微利企业应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元企业所得税税收筹划,但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

上述小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

老表哥提醒大家,这项税筹优惠政策将于2021年12月31日到期,请大家在截止日期内利用好小微企业普惠性政策。

一般说来,折旧年限取决于固定资产的使用年限。由于使用年限本身就是一个预计的经验值,使得折旧年限容纳了很多人为的成分,为税务筹划提供了可能性。

缩短折旧年限有利于加速成本收回,可以使后期成本费用前移,从而使前期会计利润发生后移。在税率稳定的情况下,所得税的递延交纳,相当于向国家取得了一笔无息贷款。

案 例

四川老表哥财税咨询有限公司有一辆价值500000元的货车,残值按照原价的4%估算,估计使用年限为8年。老表哥企业适用30%的企业所得税税率,资金成本为10%。

税筹前

按直线法年计提折旧额如下:500000x(1-4%)÷8=60000元

折旧节约所得税支出折合为现值如下:60000x30%x5.335=96030元

税筹后

如果企业将折旧期限缩短为6年,则年提折旧额如下:500000x(1-4%)÷6=80000元

折旧而节约所得税支出,折合为现值如下:80000x30%x4.355=104520元

尽管折旧期限的改变,并未从数字上影响到企业所得税税负的总和,但考虑到资金的时间价值,后者对企业更为有利。

虽然税收不可避免。但是我们可以在法律允许的情况下,通过改变经营活动和财务活动的方式,满足税法规定优惠条件,以达到减少缴纳税款的目的!返回搜狐,查看更多

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088