农产品采购是餐饮企业每日必须的开支项,别看每笔支出不大,但是架不住日积月累的量大,其成本就成为了重要的支出项。对于财会人员来说,其农产品进项税和会计处理就显得非常重要。如果操作得当,就可以节税不少,相当于财务部门创造了盈利。小编给大家分享共享会计师平台财税专家会计师邱永恒先生的一个相关税筹解析案例,供大家借鉴参考。

咨询案例

A餐饮有限公司(以下简称“A餐饮”)预计2022年收入为350万元,成本170万元,管理费用69万元,销售费用36万元,财务费用6万元。

说明:A餐饮属于一般纳税人,以下所说价格均为含税价格,税率9%,城市维护建设税7%,教育法附加3%,地方教育费附加2%税务筹划案例,适用企业所得税25%,暂不考虑印花税及其他业务的进项税额,假设2022年度没有其他调整事项。

如何购买农产品含税价170万元,获取最大的收益?该公司经理就这个问题向邱永恒会计师咨询。邱会计师在了解详细的情况后,作出了如下分析:

1)向不同的销售者采购农产品,涉及到的进项税额抵扣不同;

2)在农产品抵扣时,需要采购的产品是否符合农产品范围;

3)向个人采购农产品时,相关的采购资料备查,以避免产生税务风险。

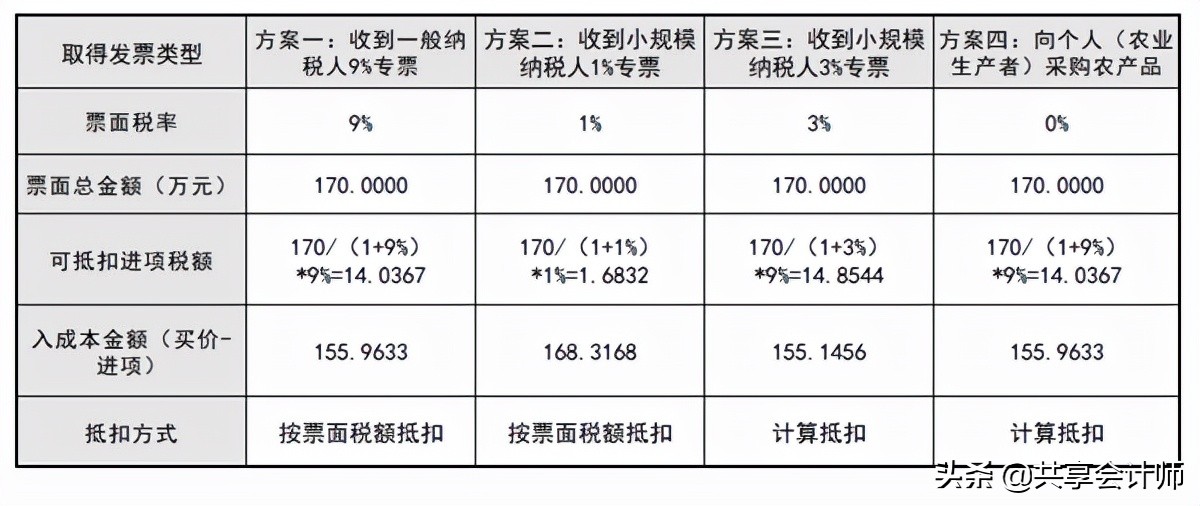

下面对采购农产品的四个方案进行涉税分析,为了计算简便,以下方案暂时不考虑除农产品以外的业务进项税额的抵扣。

一、【方案一】向一般纳税人购入农产品

1.具体操作

A餐饮向一般纳税人B企业购买170万元(含税价)农产品,取得增值税专用发票,税率9%,增值税额14.0367万元,价税合计170万元,并已经进行认证。

2.会计处理

借:原材料—农产品155.9633万元

应交税费—应交增值税(进项税额)14.0367万元

贷:银行存款170万元

3.方案一的相关税费计算

3.1 增值税方面

销售税额:350×9%=31.5万元

进项税额:170/(1+9%)×9%=14.0367万元

应交增值税:31.5-14.0367=17.4633万元

3.2城建税及附加方面

城市维护建设税:17.4633×7%=1.2224万元

教育费附加:17.4633×3%=0.5239万元

地方教育费附加:17.4633×2%=0.3493万元

3.3企业所得税方面

利润:350-155.9633-69-36-6-1.2224-0.5239-0.3493=80.9411万元

企业所得税80.9411×25%=20.2353万元

方案一需要缴纳的税额合计:17.4633+1.2224+0.5239+0.3493+20.2353=39.7942万元。

4.政策依据

财税[2017]37号《财政部 国家税务总局关于简并增值税税率有关政策的通知》:“(一)除本条第(二)项规定外,纳税人购进农产品,取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额”。

二、【方案二】向小规模纳税人购入农产品,取得1%的增值税专用发票

1.具体操作

A餐饮向小规模纳税人C企业购买170万元(含税价)农产品,C企业去税务局代开增值税专票,由于受到疫情的影响,可以按照1%的征收率开具专票。

2.会计处理

借:原材料—农产品168.3168万元

应交税费—应交增值税(进项税额)1.6832万元

贷:银行存款 170万元

注意:小规模纳税人代开1%的农产品专票不能计算抵扣9%,按现在税务口径只能按票面税额抵扣。

3.方案二的相关税费计算

3.1 增值税方面

销售税额:350×9%=31.5万元

进项税额:170/(1+1%)×1%=1.6832万元

应交增值税:31.5-1.6832=29.8168万元

3.2 城建税及附加方面

城市维护建设税:29.8168×7%=2.0872万元

教育费附加:29.8168×3%=0.8945万元

地方教育费附加:29.8168×2%=0.5963万元

3.3企业所得税方面:

利润:350-168.3168-69-36-6-2.0872-0.8945-0.5963=67.1052万元

企业所得税:67.1052×25%=16.7763万元

方案二需要缴纳的税额合计:29.8168+2.0872+0.8945+0.5963+16.7763=50.1711万元。

4.政策依据

①《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号);

②《财政部 税务总局关于延续实施应对疫情部分税费优惠政策的公告》(财政部 税务总局公告2021年第7号);

③来自开票系统提示:“自2022年1月1日起,暂继续执行小规模纳税人减征增值税政策。对增值税小规模纳税人适用3%征收率的应税销售收入,暂减按1%征收率收增值税;适用3%预征率的预缴增值税项目,暂减按1%预征率预缴增值税。您在开具发票选择征收率时,请暂按上述政策执行。待正式文件出台后,以正式文件为准”。

三、【方案三】向小规模纳税人购入农产品,取得3%的增值税专用发票

1.具体操作

餐饮公司向小规模纳税人D企业购买170万元(含税价)农产品,取得D企业开具3%的增值税专用。

2.会计处理

借:原材料155.9633万元

应交税费-应交增值税-进项税额14.0367万元

应交税费-应交增值税-进项税额4.9515万元

贷:银行存款170万元

应交税费-应交增值税-进项转出4.9515万元

注意:为了避免增值税专用发票滞留的情况,因此在实际工作中会先将增值税发票4.9515万元税额进项认证,再将进项税额4.9515万元转出。

3.方案三的相关税费计算

3.1 增值税方面

销售税额:350×9%=31.5万元

进项税额:170/(1+3%)×9%=14.8544万元

应交增值税:31.5-14.8544=16.6456万元

3.2 城建税及附加方面

城市维护建设税:16.6456×7%=1.1652万元

教育费附加:16.6456×3%=0.4944万元

地方教育费附加:16.6456×2%=0.3329万元

3.3 企业所得税方面

利润:350-155.1456-69-36-6-1.1652-0.4944-0.3329=81.8569万元

企业所得税:81.8569×25%=20.4642万元

方案三需要缴纳的税额合计: 16.6456+1.1652+0.4994+0.3329+20.4642=39.1073万元。

4.政策依据

①《财政部国家税务总局关于简并增值税税率有关政策的通知》(财税〔2017〕37号)第二条规定:“从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和11%(现在是9%)的扣除率计算进项税额”。

②《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》财政部2019年第39号公告:“第二条、纳税人购进农产品,原适用10%扣除率的税务筹划案例,扣除率调整为9%。纳税人购进用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额”。

四、【方案四】向个人(农业生产者)采购农产品

1.具体操作

餐饮公司向个人(农业生产者)采购农产品,按照目前的政策,餐饮公司将采购产品170万元自行开具农产品收购发票。

注意:采用该方案时,需要注意相关的资料备查,避免产生税务风险;同时不能因为企业可以开具农产品收购发票,而乱开具农产品收购发票。

2.会计处理

借:原材料 155.9633万元

应交税费-应交增值税-进项税额14.0367万元

贷:银行存款 170万元

3.方案四的相关税费计算(同方案一)

4.政策依据

《国家税务总局关于明确营改增试点若干征管问题的公告》国家税务总局公告2016年第26号第一条:“一、餐饮行业增值税一般纳税人购进农业生产者自产农产品,可以使用国税机关监制的农产品收购发票,按照现行规定计算抵扣进项税额”。

五、方案对比

方案对比表1

方案对比表2

通过以上四个方案的计算对比,可以得出以下结论:

1.在相同进价情况下,方案三所交税费是最少的,整体税负最低,利润也是最多的。

2.公司需要结合企业的自身情况来判断选择选哪个方案。就如方案三,本来D企业可以开1%的发票,却开了3%的发票,D企业是否愿意?双方需协商处理。

3.企业的税务筹划方案需要结合企业的整体税负,不能只考虑一个税种,需要结合企业的全部税负,选择最优的税负水平,以获取最大收益。

4.企业税务筹划方案要结合具体实际业务,不能脱离实际业务而进项所谓“税务筹划”,将企业置身于税务风险中。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088