(一)比较税负筹划的方法

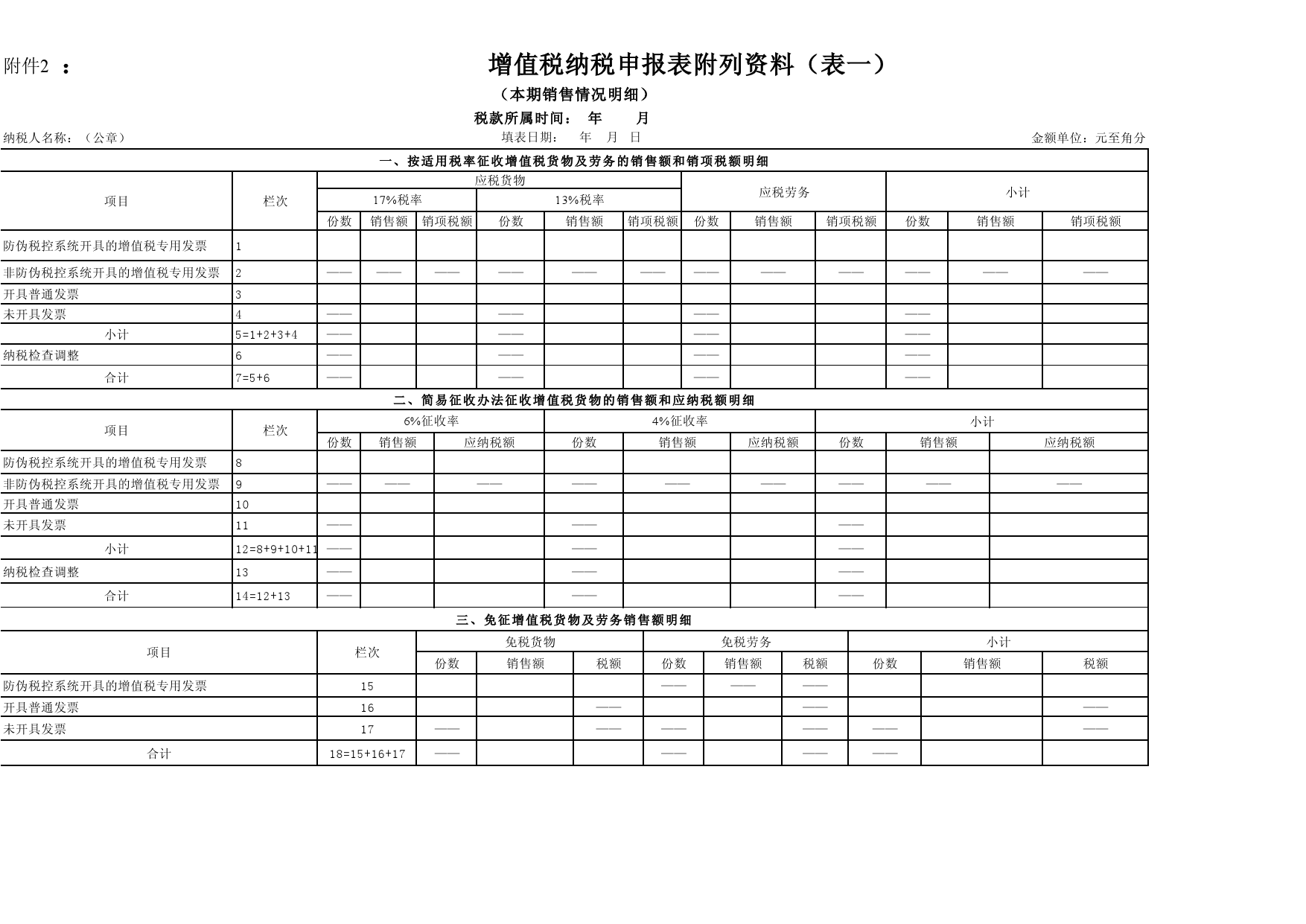

企业在设计合法、合理的纳税方案时,应对每一种纳税方案的税收负担进行精确地计算与测定,选择税负较轻的纳税方案。如增值税纳税人有一般纳税人和小规模纳税人之分,小规模纳税人的税收负担率一般是工业企业6%,商业企业5%。而一般纳税人按照进项税额抵减销项税额的方法计算纳税,其税收负担率就成为销项税额与进项税额的函数,在销项税额既定的情况下,当期可抵扣的进项税额越大,其税收负担率则越低,反之则越高。当某一缴纳增值税的企业面临申请认定为一般纳税人或小规模纳税人的选择时,则需要考虑自己生产的项目,在采购环节能够取得的进项税额抵扣凭证、销售环节税收的实际负担率以及购买者对增值税专用发票的需要等情况。在选择增值税的纳税人身份时,具体有以下三种办法:

1.增值率判断法。

在适用增值税税率相同的情况下,起关键作用的是企业进项税额的多少或者增值率的高低。增值率与进项税额成反比关系企业税收筹划的基本方法,与应纳税额成正比关系。其计算公式如下:

进项税额=销售收入×(1-增值率)×增值税税率

增值率=[销售收入(不含税)-购进项目价款]÷销售收入(不含税)

或

增值率=(销项税额-进项税额)÷销项税额

一般纳税人应纳税额=当期销项税额-当期进项税额

=销售收入×17%-销售收入×17%×(1-增值率)

=销售收入×17%×增值率

小规模纳税人应纳税额=销售收入×6%

二者应纳税额无差别平衡点的计算如下:

销售收入×17%×增值率=销售收入×6%

增值率=6%÷17%×lOO%=35.3%

当增值率为35.3%时,二者税负相同;当增值率低于35.3%时,小规模纳税人的税负重于一般纳税人;当增值率高于35.3%时,则一般纳税人税负重于小规模纳税人。

2.抵扣进项物资占销售额比重判断法。

上述增值率的测算较为复杂,在税收筹划过程中操作难度较大。在此,我们将上述增值率的计算公式转化如下:

增值率=(销售收入-购进项目价款)÷销售收入

= 1-(购进项目价款÷销售收入)

=1-可抵扣的购进项目占销售额的比重

假设抵扣的购进项目占不含税销售额的比重为X,则下式成立:

17%X(1--X)=6%

解得平衡点如下:

X=64.7%

当企业可抵扣的购进项目占销售额的比重为64.7%时,两种纳税人税负完全相同。当企业可抵扣的购进项目占销售额的比重大于64.7%时,一般纳税人税负轻于小规模纳税人;当企业可抵扣的购进项目占销售额的比重小于64.7%时,则一般纳税人税负重于小规模纳税人。

3.含税销售额与含税购货额比较法。

假设y为含增值税的销售额,X为含增值税的购货额(两额均为同期),则下式成立:

[Y÷(1+17%)]-[X÷(1+17%)]×17%=Y÷(1+6%)×6%

解得平衡点如下:

X=61%Y

当企业的含税购货额为同期销售额的61%时,两种纳税人的税负完全相同。当企业的含税购货额大于同期销售额的61%时,一般纳税人税负轻于小规模纳税人;若企业含税购货额小于同期销售额的61%时,一般纳税人税负重于小规模纳税人。

这样,企业在设立时,可通过税收筹划,根据所经营货物的总体增值率水平,理性地选择不同的纳税人身份,以实现经济效益的最大化。

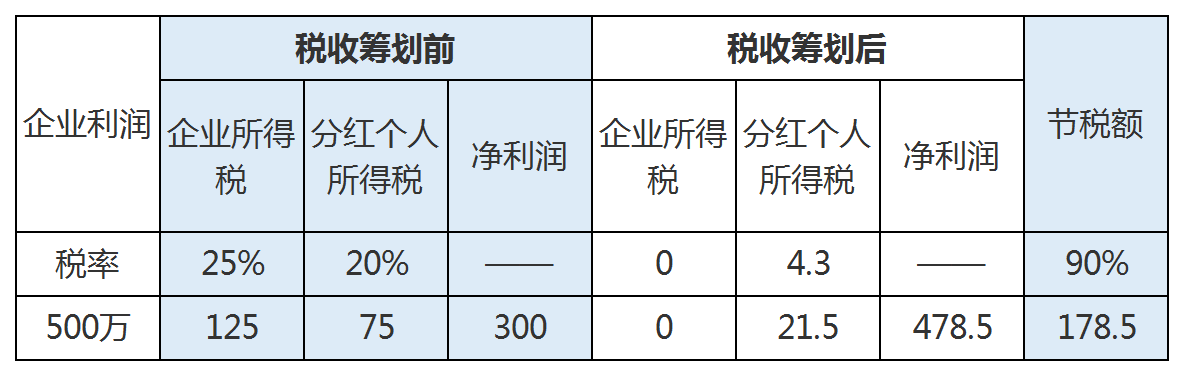

(二)比较效益筹划的方法

企业进行税收筹划,不仅是为了降低税负,更主要的是提高经济效益,实现税后利润的最大化。为了实现这一目标,企业应从税收政策、财务核算、利润分配、市场营销等多方面综合考虑。企业进行税收筹划,可以考虑多种渠道加以筹划、安排,如利用企业经营管理的组织形式,利用投资经营地、投资经营项目的税收优惠政策,利用企业的资金筹集和财务核算方法,利用企业的市场营销策略和利润分配形式等,从而使企业通过税收筹划获取最大的经济效益。

在现代复合税制环境下,所得税与企业的经济效益密切相关,而现实中许多企业的业务招待费、广告费、业务宣传费以及借款利息等项目经常发生超过税法规定扣除标准、不得在所得税前扣除的现象,由此加重了企业的税收负担。立足于企业经济效益的角度,可以通过税收筹划尽可能避免这种现象的发生。

业务招待费、广告费和业务宣传费均是以营业收入为依据计算扣除标准的,如果企业将其销售部门设立成一个独立核算的销售公司,将本企业产品先销售给销售公司,再由销售公司对外销售,这样表面上增加了一道营业收人,但整个利益集团的利润总额并未改变,这种筹划方案实施的目的在于突破费用扣除的限制。

一般而言企业税收筹划的基本方法,税收筹划可从两条线上展开:一种是围绕企业涉及税种的类别展开,其筹划的结果最终体现在税种上。比如企业所得税筹划、增值税筹划、消费税筹划、营业税筹划、财产税筹划、个人所得税筹划等。这种方法的优点是条理清晰,但在税制变动比较频繁的情况下,则显得难以操作。另一种是围绕企业经营活动的不同方式展开,其筹划的结果最终体现适应税收优惠政策上。比如投资的税收筹划、融资的税收筹划、企业联营的税收筹划、财务管理的税收筹划、财产信托的税收筹划等。这种方法,具有较强的实用性和目的性。在实践中,一般是将上述二者有机地结合起来,从其实际情况出发,围绕投资、经营和财务活动,对相关税种,尤其是主体税种进行全方位筹划,以获取最大的税后净收益。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088