近年来,产业并购重组渐成资本市场主流;A股并购重组审核节奏持续提升;产业并购仍然活跃。而在壳市场方面,受科创板推出及退市常态化影响,壳价有望进一步下行;但在目前仍处于市场低点,无论是买壳亦或是卖壳,将继续处于活跃状态。然而,投资并购涉及领域甚多,在交易结构设计、企业并购法律要点与风险防范、并购重组中的税务筹划等环节仍然存在诸多痛点和难点,做好公司投资并购工作并非易事。

这就要求我们日常在学习和研究上:不但要注重基础理论,更要把握实务应用。

在日常的税收实践中,税法始终坚持交易定性、实质课税的原则。重组交易一旦发生,交易性质就客观存在;交易定性是指借助税法的原理和原则,对客观存在的交易性质进行认定的过程,即主观见之于客观的认识过程。交易定性理论以税收构成要件为出发点,贯穿在认定税收构成要件的每一环节和方面,而税收构成要件系由立法确定,因此,交易定性与税收法定主义密切相关。税收法定主义是指税收构成要件如纳税主体、税收客体、税率、纳税环节等受制定法约束,不得突破。因此,准确的判断首先来自于基础理论的储备。

其次:要注重各税种中部颁法(财税、总局公告等)的掌握与运用。重组交易实务中,交易形式和交易实质并非总是一致,在产生“形-实”冲突或者“名-实”冲突的场合,需要坚守税法的实质正义即税法实质课税原则来把握交易定性。因此,部颁税法规则是对具体的交易类型进行交易定性和处理的具体规则。部颁税法规则往往一事一议,具有判例法的形式、实质和功能,其提供具体交易类型之交易定性的判定规则。

只有对税收政策全面的掌握、深度的解读的基础上,才可以灵活地运用,合理设计、调整交易结构,以协助企业降低重组交易税收成本,实现利益最大化。

案例:

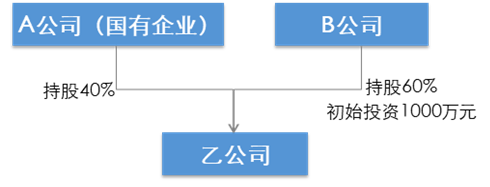

某国有企业A公司与私营企业B公司共同出资设立乙公司,其中B公司初始投资1000万元,持股60%。乙公司设立时股权结构如下图所示:

乙公司一直以来经营良好。现甲公司因经营发展需要,准备收购乙公司。

甲公司和A公司协商达成一致,甲公司以货币资金1.4亿元向A公司收购其持有的乙公司40%股权。2018年2月,股权变更手续完成。

随后,甲公司与B公司协商,准备购买B公司持有的乙公司60%股权,双方约定交易价格2.1亿元。

B公司提出,按照2.1亿元销售乙公司股权并购重组案例,会产生5000万元的企业所得税;要求甲公司设计交易方案,以无税重组的方式完成此次交易。

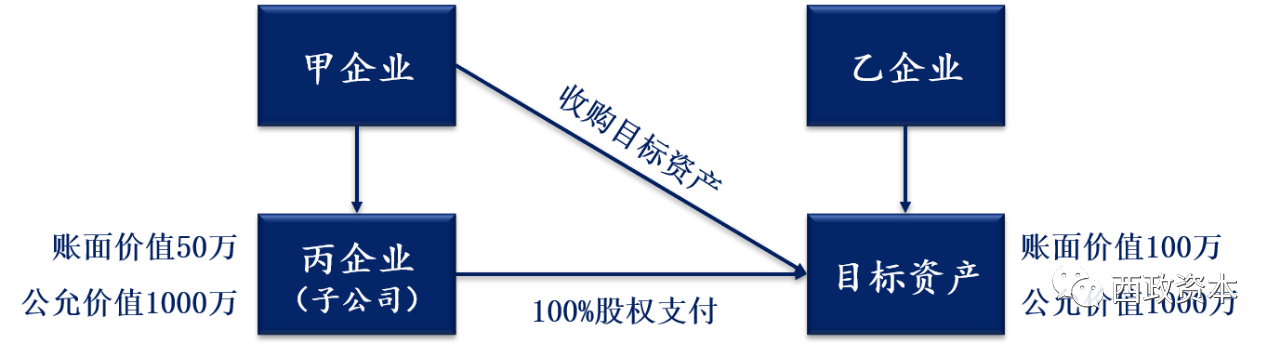

为此,甲公司设计了交易方案如下:

第一步:甲公司出资2.1亿设立一家C公司;

第二步:甲公司与B公司签订股权收购协议,其中,甲公司收购B公司持有的乙公司60%股权,以其持有C公司100%股权作为支付对价。

甲公司与B公司就上述方案协商一致,签订了相关合同,并与2018年10月完成了乙公司和C公司的股权变更手续。

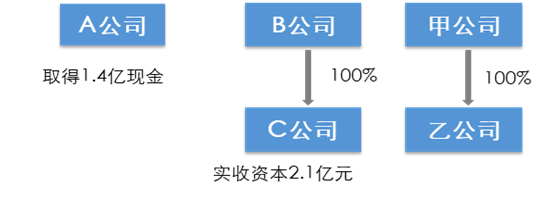

交易结束后,股权结构图如下:

上述交易结束后,甲公司认为在本次交易中,其收购了乙公司60%股权,并且支付对价是100%的股权支付,符合59号文和109号文件关于股权收购交易适用特殊税务重组处理的条件,可以适用特殊税务处理。

案例解析:

对于甲公司的上述方案,我们做如下分析:

第一:甲公司上述交易安排是否具有合理商业目的

从形式上看,甲公司使用C公司100%股权作为支付对价向B公司收购乙公司60%股权,是符合特殊重组条件的;但究其实质,甲公司设立C公司的商业目的是否合理,是否为完成向B公司的股权支付而所做出的形式上的安排,是否只具有税收目的而无商业实质?

59号文件第五条第(一)款规定,企业重组适用特殊性税务处理,要求具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的。

第二:该方案将导致甲公司承担B公司的股权交易税款

在此项方案下,甲公司从B公司取得的乙公司60%股权的计税基础如何确认?

被收购企业为乙公司,交易对象是B公司,

甲公司向B公司收购乙公司的计税基础,应以B公司对乙公司原计税基础进行确认。

甲公司付出了2.1亿的代价取得了乙公司股权,但应按1000万确认计税基础。造成甲公司未来收回投资或转让乙公司股权时只能扣除1000万计税基础,而非2.1亿元。

59号文件第六条第(二)款规定,被收购企业的股东取得收购企业股权的计税基础,以被收购企业的原有计税基础确定;收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定。

第三:甲公司前后两次购买乙公司股权,是否会被税务机关认定为是一项重组交易

财税(2009)59号文件第十条的规定,企业在重组发生前后连续12个月内分步对其资产、股权进行交易并购重组案例,应根据实质重于形式原则将上述交易作为一项企业重组交易进行处理。

甲公司分两次购买乙公司股权,2018年2月向A公司购买了40%的股权,2018年10月向B公司购买了60%的股权,在12个月内,分两次完成了收购乙公司100%股权的商业目的。

这种情况下,税务机关如果按照前述59号文第十条规定,认定为一项交易分步实施。将无法适用特殊税务处理。

这种情况下,考虑股权支付比利时,就需要将两次交易合并做整体计算,即:

甲公司支付的对价中,股权支付2.1亿,货币资金支付1.4亿,股权支付比例=2.1亿÷(1.4亿+2.1亿)=60%,没有达到59号文规定的85%的比例。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088