聂登俊 中国财政科学研究院

本文转自中国PPP基金(微信号ChinaPPPFoundation)

摘要:在部分PPP项目融资实践中,财务顾问费被异化为谋取固定回报的手段,亟需规范。本文在厘清PPP项目“财务顾问费”基本内涵的基础上,辨析了相关概念,分析了典型结构,并从PPP项目不同主体视角加以解读,最后提出了相应的政策建议。

在先后出台的《关于进一步共同做好政府和社会资本合作(PPP)有关工作的通知》(财金〔2016〕32号),《关于在公共服务领域深入推进政府和社会资本合作工作的通知》(财金〔2016〕90号)等政策文件中,都明确提出要避免通过回购安排、固定回报承诺进行变相融资,防止政府以回购安排、固定回报承诺等方式承担过度支出责任。在现阶段PPP融资实践中,部分PPP项目通过财务顾问费的方式来收取固定回报,这种方式具有较强的隐蔽性。本文在总结实践经验的基础上,对PPP项目中的财务顾问费进行研究,以期为政策层面的进一步规范提供借鉴。

一、PPP项目“财务顾问费”的基本内涵

PPP作为新兴领域,在PPP项目中通过收取财务顾问费实现固定收益,尚未有系统研究,在政策层面也没有明确规范,因此,总结实践经验,PPP项目财务顾问费具有以下特征:

(一)PPP项目财务顾问费是利息而非收入

PPP项目中收取的财务顾问费,其本质是“实债”产生的利息,而不是提供财务顾问服务产生的业务收入。类似情况已有先例,如福建省高级人民法院(2014)闽民终字第1054号判决认为,该案中《财务顾问合同》是出借人为规避法律,名为居间,实为借贷,违法收取高额借贷利息的一种形式,根据《中华人民共和国合同法》第五十二条第一款第(三)项之规定,该《财务顾问合同》系以合法形式掩盖非法目的,为无效合同。又如广东省高级人民法院(2014)粤高法民二终字第21号判决认为,该案中的财务顾问费是变相收取的额外利息,应当在所欠的逾期还款利息中折抵。可见,PPP项目收取财务顾问费的方式并不能获得法律的支持。

而且,如果采用收取PPP项目财务顾问费的方式,在会计处理上也有所区别。如果经营范围内可以提供且确实提供了财务顾问服务,应计入“主营业务收入”。否则,实际上属于利息收入,容易产生法律风险。

(二)PPP项目财务顾问费谋求固定回报而非提供顾问服务

既然PPP项目财务顾问费的本质是债权投资的利息,自然也具有固定投资的基本特征,主要体现在以下四个方面:

1.时间长。PPP项目财务顾问费多每年收取一次,且因PPP项目投资期限一般较长,与之相应的,PPP项目财务顾问费呈现出长期性的特点。

2.收益高。PPP项目的总体规模相对较大,在完成融资后,其回报的绝对数额也较大。因此只有在每年收取较高的财务顾问费用,才能拿回固定收益。

3.水平相近。为了实现平稳的退出,每年的投资收益处在相近的水平对投资者更有利。因此,PPP项目财务顾问费在不同年度之间会处于相近水平。

4.质价不符。正是因为PPP项目财务顾问费谋求固定回报而非提供顾问服务,因此没有把财务顾问服务做好的动力和意愿,也往往没有提供与高昂价格相匹配的优质财务顾问服务的能力,因此“质次价高”是可以预见的。

(三)财务顾问服务提供方与项目投资方具有利益关联性

如果通过PPP项目财务顾问费的方式,收取财务顾问服务费的一方与进行PPP项目投资的一方必然具有利益关联性,否则不能实现投资与收益的衔接。在实践过程中,多由投资方下设的咨询公司签订《财务顾问协议》,收取费用。或与其他咨询公司签订“抽屉协议”,实现利益转移。甚至项目投资方同时也是财务顾问服务提供方。

值得一提的是,PPP项目中还存在着“股权维持费”,其与财务顾问费既有相同,也有不同。两者的相同点在于,都是谋取固定回报的手段,都存在着打“擦边球”之嫌。不同点在于,财务顾问费多用于补足收益,且需要在形式上提供财务顾问服务,而股权维持费是明股实债的操作模式中,衔接“明股”与“实债”的关键点。明股实债是目前PPP融资实践中不鼓励的一种模式,主要是指在形式上投资人以股权的方式对目标公司进行投资,但在具体交易结构上却包含了刚性兑付的保本约定,其实质是一种债权债务关系。

二、PPP项目财务顾问费的交易结构

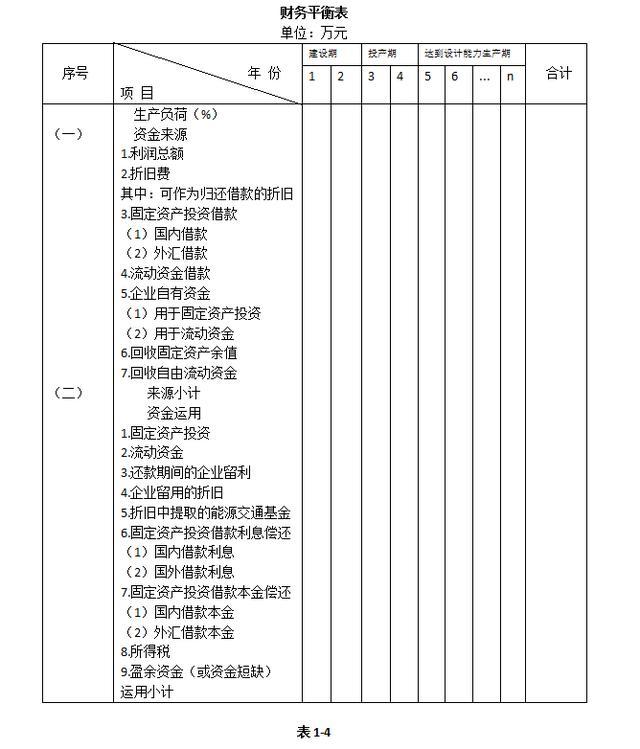

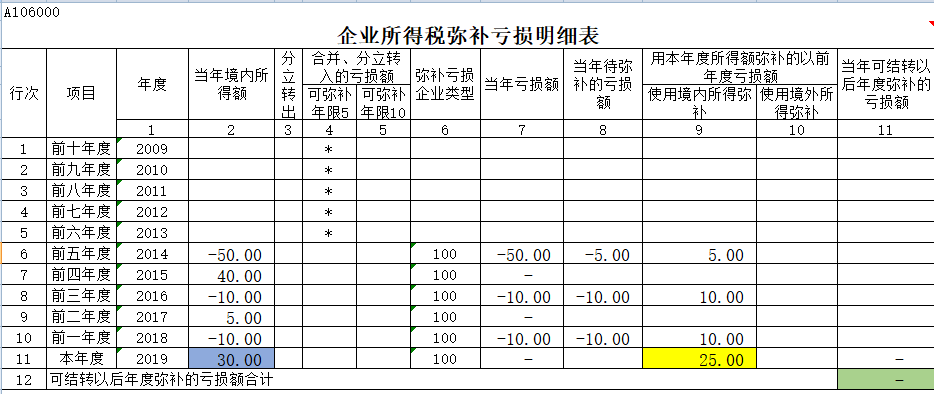

某项目总投资约90亿元,其中项目资本金18亿元,占比20%,项目贷款72亿元,占比80%。2017年成立项目公司,其中社会资本A股权占比5%,地方城投公司B股权占比15%,由社会资本A下属的基金管理公司C成立的项目基金股权占比80%。

图 1 PPP项目财务顾问费结构图

该项目基金总规模14.4亿元,全部投入到项目资本金中,其中股权0.72亿元,股东借款13.68亿元。在项目基金层面,采用“优先+双一般级”的模式,由投资平台D认购80%基金A类(优先级)份额,约11.52亿元;基金公司E认购10%基金B类(一般级)份额,约1.44亿元;社会资本A下属的全资子公司F认购10%基金B类(一般级)份额常年财务顾问费可以抵扣吗,约1.44亿元。基金管理公司C作为该项目基金的管理人,与基金公司E签署协议,由基金公司E下属的咨询公司G作为项目基金投资顾问,按基金管理规模1.5‰按年收取财务顾问费,折合为实际投资额收益的1.5%。

根据项目现金流分析及测算,股东借款本金开始退出的时点为运营期第1年,运营期第20年全部退出完毕。股权(注册资本)投资本金于项目全生命周期第24年(最后1年)通过第三方受让或项目公司减资/清算的方式实现退出。这种退出方式能满足项目基金层面各份额持有人投资本金的退出。项目基金在收到上述股东借款本息、税后分红后,扣除基金运作过程中的相关税费、财务顾问费后,对各份额持有人分配收益并安排投资本金的退出。

三、PPP项目不同主体视角下的财务顾问费

(一)金融资本的视角

对投资机构而言,目前PPP项目大多为政府付费和可行性缺口补助模式,由于政府付费资金和可行性缺口补助资金多存在前低后高的现象,项目公司折旧摊销需每年计提,从而导致项目公司在建设期和运营期前几年没有利润,投资机构靠分红回笼资金太慢,且金融机构有较大的分红压力。因此,投资机构出于资金退出和稳定现金流的需要,通过财务顾问费的方式投资PPP项目,能够变通地实现每年稳定现金流回报,而到期可以实现退出。但是,因为财务顾问费的收取是根据每年签订的《财务顾问协议》,如果项目公司因某些原因在某一年不再签署《财务顾问协议》,投资机构将面临无法获得收益的风险。

对商业银行而言,财务顾问费是其所必须关注的。一般而言,正常的“财务顾问费”在项目总投资的千分之一到千分之二之间,如果财务顾问费明显偏高,商业银行放贷将会受影响。且不能通过“财务顾问费”,使得项目资本金的退出先于商业银行贷款。

(二)项目公司的视角

对项目公司而言,如果通过股东分红,如无特殊条款,不同股东之间应享有同样的收益率。而“财务顾问费”的补差,将使得“同股”却“不同权”。而且,一定的财务顾问费可以在税前抵扣,与税后进行分红相比,可以减少项目公司缴纳的企业所得税。但这种抵扣是有限度的,如果财务顾问费明显偏高,将无法通过会计师事务所的审计。在实践中,这类费用所开具的发票明细有的列为“利息”。

(三)地方政府的视角

在经济增速放缓,地方债务高企的现实情况下,部分地方政府在实施本地区重大民生类PPP项目,或为了尽快上马更多的重大项目时,一般来说相对缺乏的是项目资本金。如果能够落实项目资本金,且收取“财务顾问费”这种方式并不明确违规只是打“擦边球”,地方政府一般不会拒绝这种交易结构的设计。

四、政策建议

(一)尽快从政策层面进行规范

要明确界定PPP项目财务顾问费的内涵和范围,对哪些属于亟待规范的PPP项目财务顾问费,哪些属于PPP项目开展过程中正常的财务顾问费用支出,要有明确的区分。要严格规范哪种可为,哪种不可为,给予市场主体明确积极的信号。要建立健全有针对性的监督管理机制,守住PPP模式规范运作的底线。

(二)完善PPP项目信息披露机制

完善PPP项目信息披露机制是确保PPP项目在阳光下运行,减少不规范现象的有力手段。因此,要确保信息披露机制的持续性和完整性,让市场主体深入了解项目的整体风险,也为监管部门提供更多的信息,减少信息不完全和不对称,实现PPP市场的透明与规范;要细化信息披露的标准和内容,既要做好项目资产的信息披露,包括现金流等在内的明细资产状况,也要做好第三方提供服务等信息披露;要强化信息公开,推进信息对称管理,搭建严格高效的监督平台,以及与之配套的工作机制。

(三)推动PPP咨询行业的规范发展

PPP咨询机构是PPP项目的“设计师”,是PPP项目能否顺利实施的关键一环。推动PPP咨询行业的规范发展,将压缩通过收取PPP项目财务顾问费获取固定收益的操作空间。一方面常年财务顾问费可以抵扣吗,要规范服务收费,提高服务质量,努力创造PPP咨询行业规范、健康发展的良好环境,减少“质次价高”的现象;另一方面,要加强对PPP咨询机构的管理,推动制订行业服务标准,加强从业人员业务培训,不断提高专业服务水准。

(四)鼓励开展同股同权的“真”投资

鼓励开展同股同权的“真”投资是解决问题的根本之策。然而,在适合开展同股同权的优质项目相对较少且这类项目多不愿采用PPP模式,且项目建设和运营初期又难获收益的现实情况下,营造合适的融资环境是关键。一方面,要积极推动金融创新,开发与PPP特征相适应的金融产品,提高资产的流动性。另一方面,要拓宽金融资本的退出机制,提供多元化、规范化、市场化的退出渠道。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088