最近,有不少朋友问我关于合伙企业的相关事宜,基本上都是想通过合伙企业做股权穿透筹划分红个税,究竟是怎么一回事呢?下面就跟着小编来一探究竟吧!

根据《合伙企业法》的规定,合伙企业可以分为普通合伙企业和有限合伙企业。

普通合伙企业所有合伙人对企业债务承担连带无限责任;

有限合伙企业中的普通合伙人执行合伙事务有限合伙企业的税收筹划,对企业的债务承担无限连带责任,而有限合伙人则仅以自己认缴的出资额为企业的债务承担有限责任。

无论是有限合伙企业还是普通合伙企业,都按先分后税的原则缴税。如果合伙人是自然人,那么应按经营所得缴纳的个人所得税。税率为五级超额累进税率是5%~35%。企业合伙人则应当将取得的收入并入企业全部收入计算缴纳企业所得税。

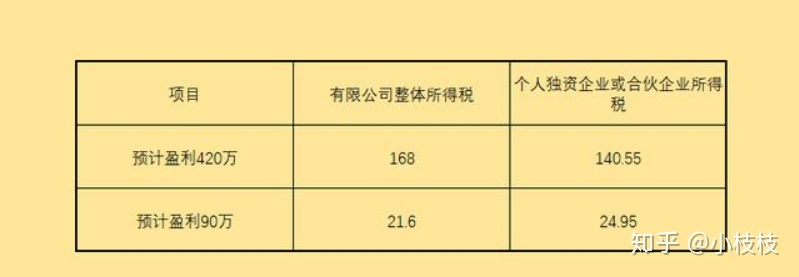

合伙企业中的自然人合伙人,看其税率为5%~35%的五级超额累进税率,有点怕人,但其仅交一次税,完税后剩下的就是自己的。如果是公司,股东要将分红最终装入自己腰包,要先交25%企业所得税,分红时再交20%的个人所得税,其税负率达到40%,要比合伙企业自然合伙人的税负高出不少。如果合伙企业符合核定征收的条件被税务机关核定征收,其税负还会低一些。

但是现在核定征收的企业很少,一般在一些经济开发区比较多,当地有税收优惠政策才给核定,小编之前有写过不少相关文章,感兴趣的可以去翻阅。

就普通合伙企业与有限合伙企业而言最大区别在于,普通合伙企业欠税,税务机关可以向所有合伙人中的任意一个合伙人追偿欠税,并要求其承担无限责任;有限合伙企业欠税有限合伙企业的税收筹划,有限合伙人仅以其认缴的出资额为限承担欠税,只有普通合伙人才应对企业欠税承担无限责任。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088